Directive Marchés publics de défense et de sécurité : une mise en oeuvre toujours aussi contrastée

DEFENSE&Industries n°15

Kévin Martin,

avril 2021

Le 25 mars 2021, le Parlement européen adoptait une résolutionRésolution du Parlement européen du 25 mars 2021 sur la mise en oeuvre de la directive 2009/81/CE relative aux marchés publics dans les domaines de la défense et de la sécurité, et de la directive 2009/43/CE relative aux transferts de produits liés à la défense, 2019/2204(INI). relativement critique sur la mise en oeuvre des deux directives phares du « Paquet Défense », la première relative à la coordination des procédures de passation de marchés dans les domaines de la défense et de la sécuritéDirective 2009/81/CE du Parlement européen et du Conseil du 13 juillet 2009 relative à la coordination des procédures de passation de certains marchés de travaux, de fournitures et de services par des pouvoirs adjudicateurs ou entités adjudicatrices dans les domaines de la défense et de la sécurité, JO L 216 du 20.8.2009, pp.76-136. (« directive MPDS », 2009/81/CE) et la seconde portant sur la simplification des conditions des transferts de produits liés à la défenseDirective 2009/43/CE du Parlement européen et du Conseil du 6 mai 2009 simplifiant les conditions des transferts de produits liés à la défense dans la Communauté, JO L 146 du 10.6.2009, pp.1-36. (« directive Transferts », 2009/43/CE). Cette appréciation nuancée se fonde sur le rapport de la Commission IMCO (Marché intérieur et protection des consommateurs), en date du 8 mars 2021. Son rapporteur, Andreas Schwab, estimait ainsi « qu’une meilleure mise en oeuvre des deux directives demeure essentielle pour atteindre pleinement les objectifs du paquet défense. Il est frappant de constater que les deux directives continuent à être inégalement utilisées et faiblement appliquées par les États membres », rappelant que « pour parvenir à une politique de mise en oeuvre rigoureuse, il est essentiel que la Commission ait accès à des données qualitatives »Schwab Andreas (rapporteur), Rapport sur la mise en oeuvre de la directive 2009/81/CE relative aux marchés publics dans les domaines de la défense et de la sécurité, et de la directive 2009/43/CE relative aux transferts de produits liés à la défense, Commission du marché intérieur et de la protection des consommateurs, 2019/2204(INI), 8 mars 2021. . Dans ce contexte et alors que la dernière évaluation de la Commission européenne sur les pratiques de mise en oeuvre des deux directives remontent à 2016Commission staff working document, Evaluation of Directive 2009/81/EC on public procurement in the fields of defence and security, COM(2016) 762 final. Voir également Gros-Verheyde Nicolas, « Marchés de défense. Le Parlement européen sonne les cloches d’une Commission européenne aux abonnés absents », Bruxelles2Pro, 29 mars 2021. , le présent article met en lumière les derniers résultats statistiques de l’observatoire de la Fondation pour la recherche stratégique dédié au suivi de la directive MPDSObservatoire des marchés publics de défense et de sécurité européens, FRS, 2011-2019. Voir également Martin Kévin, « Mise en oeuvre de la directive MPDS : un état des lieux », Revue Défense & Industries, n°8, octobre 2016 ; Masson Hélène, Martin Kévin , « La directive 2009/81/CE : d'hésitants premiers pas », Revue Défense & Industries, n°3, mars 2015 et des mêmes auteurs, « The Directive 2009/81/EC on Defence and Security Procurement under Scrutiny », Recherches & Documents FRS, n°03/2015, July 1, 2015 ; Martin Kévin, « Directive Marchés de défense et de sécurité : bilan et tendances », Revue Défense & Industries, n°1, juin 2014. (période étudiée : du 21 août 2011 au 30 juin 2019).

Méthodologie

L’analyse statistique est élaborée à partir de données retraitées de la base TED (Tenders Electronic Daily), la version en ligne du Supplément au Journal officiel de l'Union européenne (http://ted.europa.eu) consacré aux marchés publics européens, et ce, pour l'ensemble des Etats membres de l'UE (Royaume-Uni compris eu égard à la période considérée). Ont notamment été retraitées les informations communiquées par les pouvoirs adjudicateurs au sein des avis de marché et des avis d'attribution.

Concernant plus spécifiquement les avis d’attribution, les informations suivantes ont été collectées, traitées et analysées :

- Informations générales : descriptif, date, numéro du document, type de marché (Fournitures/Services/Travaux).

- Informations sur le pouvoir adjudicateur : nom, adresse, type de pouvoir adjudicateur.

- Objet du marché : intitulé, information sur l’accord cadre, durée de l’accord cadre, descriptif du marché, CPV principal, CPV secondaire(s).

- Procédure : type de procédure, justification du choix de la procédure, critères d’attribution, nombres de lots.

- Informations sur le fournisseur (renseignées pour chaque lot) : nom, adresse, nationalité.

- Informations sur le marché (renseignées pour chaque lot) : nombre d’offres reçues, estimation initiale (en €), valeur totale finale (en € et en monnaie nationale), sous-traitance acceptée, valeur sous traitée, langue originale de l’avis.

La directive 2009/81/CE relative à la coordination des procédures de passation de marchés dans les domaines de la défense et de la sécurité (ou directive « MPDS ») est entrée en vigueur le 21 août 2009. Elle a été transposée en droit national dans la totalité des Etats membres au début du second semestre 2013 (une transposition en droit interne qui devait intervenir au second semestre 2011, selon la directive). Ce régime spécifique aux marchés publics de défense et de sécurité met en oeuvre des procédures adaptées, cherchant notamment à limiter le recours par les Etats membres de l’Union européenne à l’article 346 du TFUE, censé devenir l’exception. La directive se présente comme un outil souple d'utilisation, étant donné qu'elle instaure une obligation de résultats tout en laissant libres les Etats membres quant aux moyens pour y parvenir.

Par ailleurs, les avis d’attribution ont fait l’objet d’une ventilation selon les quatre secteurs suivant :

- « Défense »: englobant les « fournitures et services liés aux équipements militaires » (hors maintien en condition opérationnelle-MCO) et « fournitures et services relevant des activités de MCO ».

- « Sécurité ».

- « Soutien général » (logistique, entretien des locaux, IT & Telecom, restauration).

- « Autres ».

Des écarts de publication toujours aussi importants

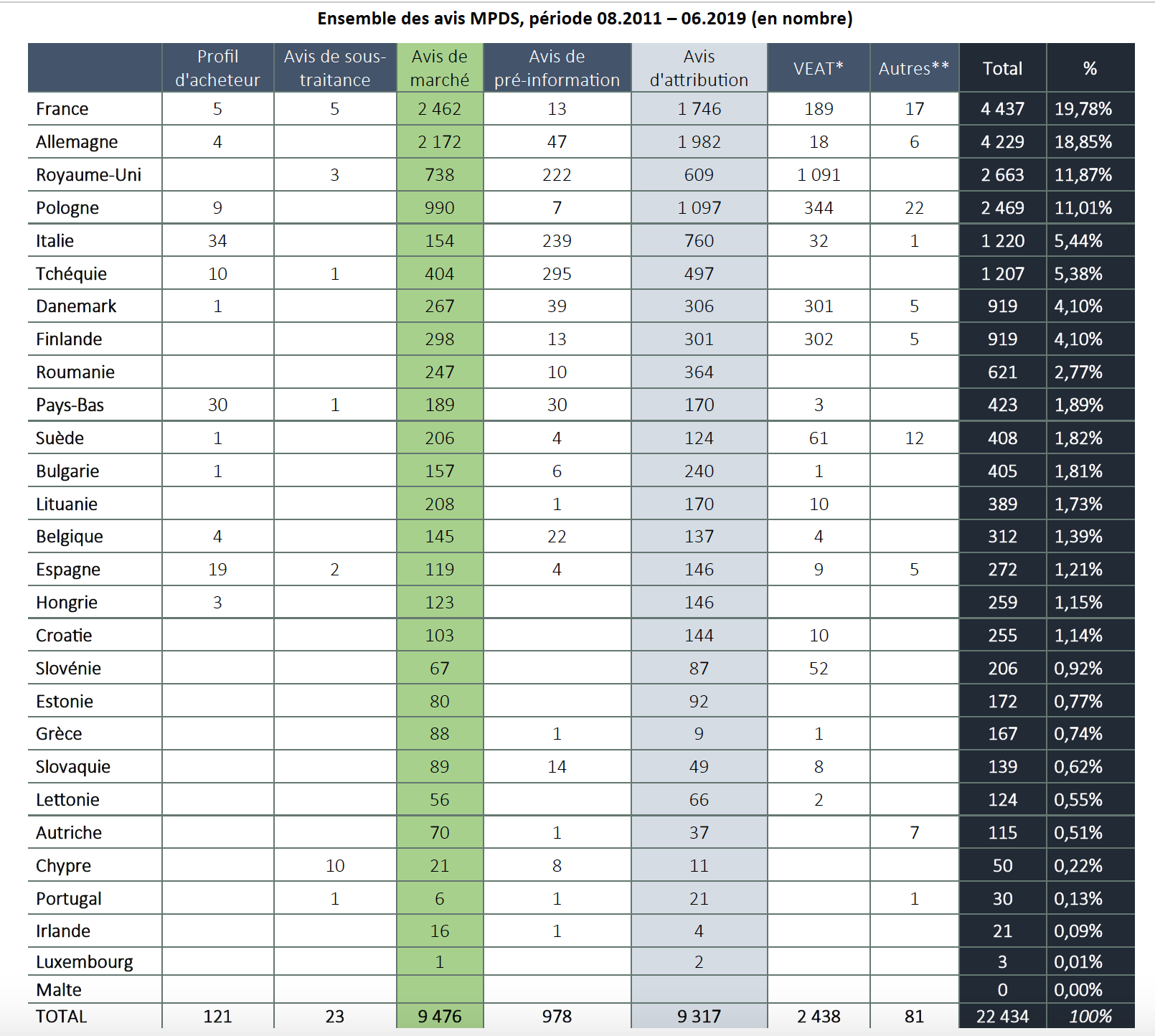

Sur la période étudiée, soit du 21 août 2011 au 30 juin 2019, 22 434 avis MPDS ont été publiés sur TED, dont 9 476 avis de marché et 9 317 avis d’attribution (voir le tableau ci-dessus).

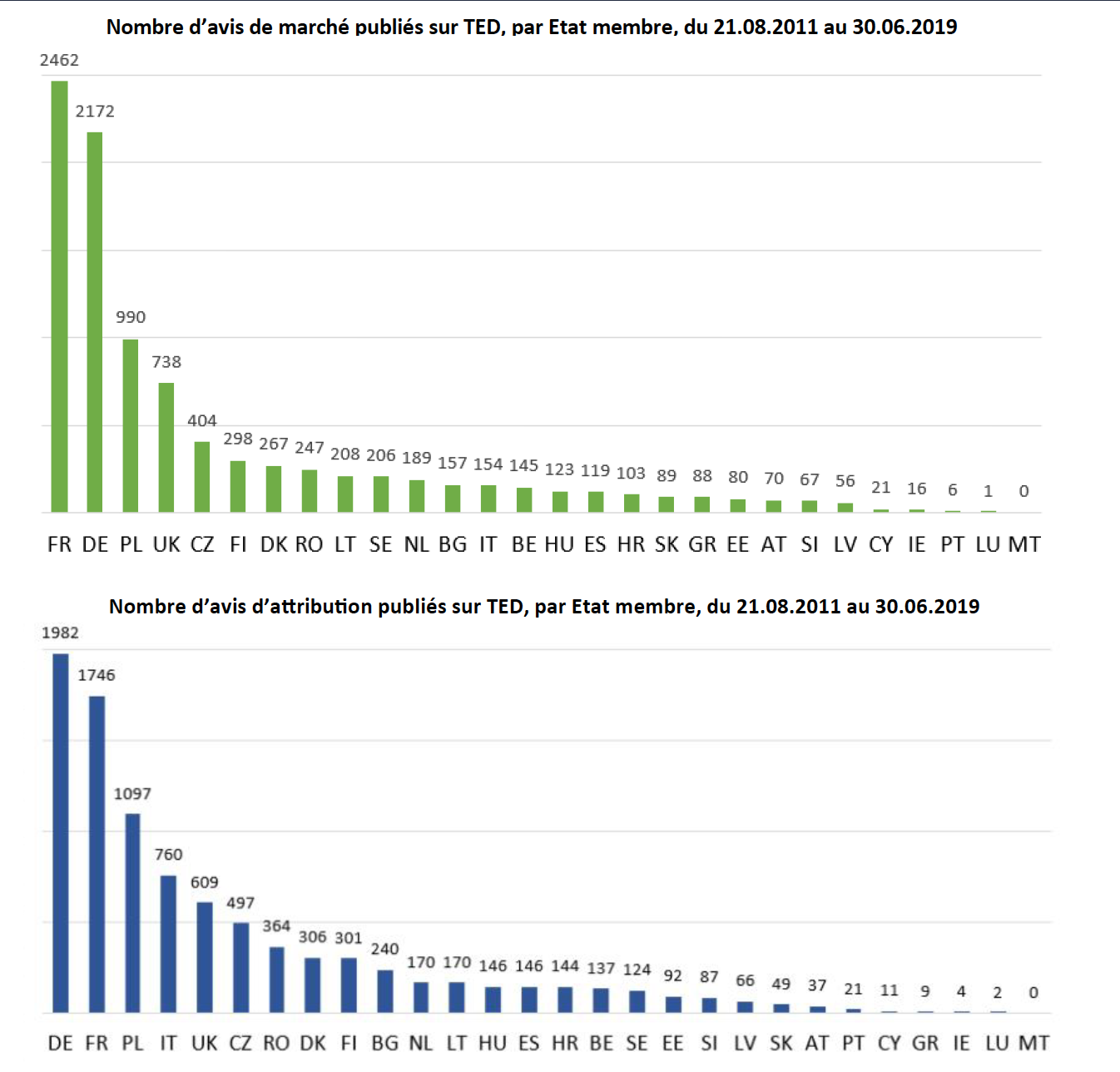

Si la publication de ces documents a augmenté de manière constante sur la période, cette croissance n’est pas aussi forte qu’attendue. Elle reste, en effet, toujours liée aux pratiques d’un nombre restreint d’Etats membres, essentiellement la France, l’Allemagne, le Royaume-Uni et la Pologne (malgré une transposition tardive dans le droit national pour ce dernier pays). Parmi les principaux pays européens producteurs d’armement, relevons les cas de la Suède et de l’Espagne, dont le nombre de publications d’avis MPDS apparaît particulièrement en retrait (10 fois inférieur), comparé aux résultats de la France ou de l’Allemagne.

Les pouvoirs adjudicateurs français et allemands représentent ainsi à eux seuls 49% des publications d’avis de marché, suivis de la Pologne (10%) et du Royaume-Uni (8%).

L’Espagne, le Portugal et le Luxembourg ont quant à eux publié leur premier avis de marché respectivement en juin 2016 (acquisition de grenades), mai 2017 (acquisition d’hélicoptères légers) et juin 2019 (acquisition de robots téléguidés de déminage). S’agissant des avis d’attribution, si le TOP 5 (Allemagne, France, Pologne, Italie et Royaume-Uni) représente une part de 66%, il est important de noter que cette dernière est en diminution depuis 2017.

Les pratiques de publication des autres documents (avis de pré-information et VEAT) montrent que la Tchéquie, l’Italie et le Royaume-Uni se distinguent par un usage plus régulier des avis de pré-information, qui permettent de réduire le délai pour la réception des offres à 26 jours (article 33.3). De plus, le Royaume-Uni, la Finlande et le Danemark se caractérisent par la publication substantielle d'avis en cas de transparence exante volontaire (ou avis relatif à l'intention de conclure un marché - VEAT). Ce type d'avis est une modalité de publicité, de portée procédurale, permettant la fermeture d'une voie de recours contentieuse (droit de recours des candidats évincés) à l'encontre du marché, en rendant le référé contractuel irrecevable pour les marchés à procédure adaptée ou les marchés négociés sans publicité, sous réserve de respecter un délai de 10 à 15 jours avant de signer le marché (délai dit de « standstill »). Premier Etat à utiliser ce type d'avis, le Royaume-Uni avance deux principales justifications : « raisons techniques ou tenant à la protection de droits d’exclusivité » (article 28.1.e) et « aucune offre ou aucune offre appropriée ou aucune candidature n’a été déposée en réponse à une procédure restreinte, à une procédure négociée avec publication d’un avis de marché ou à un dialogue compétitif » (article 28.1.a.).

Annexe IV de la directive – informations devant figurer dans les avis

L’article 32 de la directive stipule « Les avis comportent les informations mentionnées à l’annexe IV ». Concernant les avis sur les marchés passés, 13 points doivent être renseignés :

- Nom et adresse du pouvoir adjudicateur

- Procédure de passation choisie

- Nature du marché (travaux/fournitures/services)

- Date de passation du marché

- Critères d’attribution du marché

- Nombre d’offres reçues

- Nom et adresse du ou des adjudicataires

- Prix ou gamme de prix (mini/maxi) payés

- Valeur de l’offre (des offres) retenue(s) ou offre la plus élevée et la moins élevée prise en considération pour l’attribution du marché

- Le cas échéant, part du contrat sous-traitée à des tiers et sa valeur

- Le cas échéant, les motifs justifiant une durée de l’accord cadre dépassant sept ans

- Date de publication de l’avis de marché

- Date d’envoi du présent avis

Une transparence toute relative

Quantitativement, le nombre de publications liées aux marchés attribués via la directive MPDS n’apparaît pas au rendez-vous. En outre, la qualité des informations communiquées par les pouvoirs adjudicateurs est loin d’être satisfaisante, avec des disparités très fortes dans la pratique des Etats membres.

Si les éléments d'informations relatifs au type de procédure et au fournisseur sélectionné sont communiqués à plus de 98% par les pouvoirs adjudicateurs, la valeur de l’offre n’est pas renseignée (NR) dans 23% des cas. Tel est le cas de l’Allemagne, pourtant principal pouvoir adjudicateur européen en nombre de publications d’avis d’attribution, avec une part de NR pour la valeur de l’offre atteignant les 70%. Les Pays-Bas (78%), la Belgique (63%) et la Suède (58%) se distinguent de la même manière.

Un tiers des avis d’attribution ne comporte aucune information sur le nombre d’offres reçues. Nous franchissons la barre des 70% pour le Luxembourg, la Finlande, l’Italie et le Portugal, et des 50% pour le Danemark et Chypre. Ces disparités appellent ainsi une certaine prudence en matière d’interprétation des résultats statistiques. En effet, la comparaison statistique souffre d’un manque de transparence globale, en particulier sur le montant final des marchés et la concurrence réelle (via le nombre d’offres reçues).

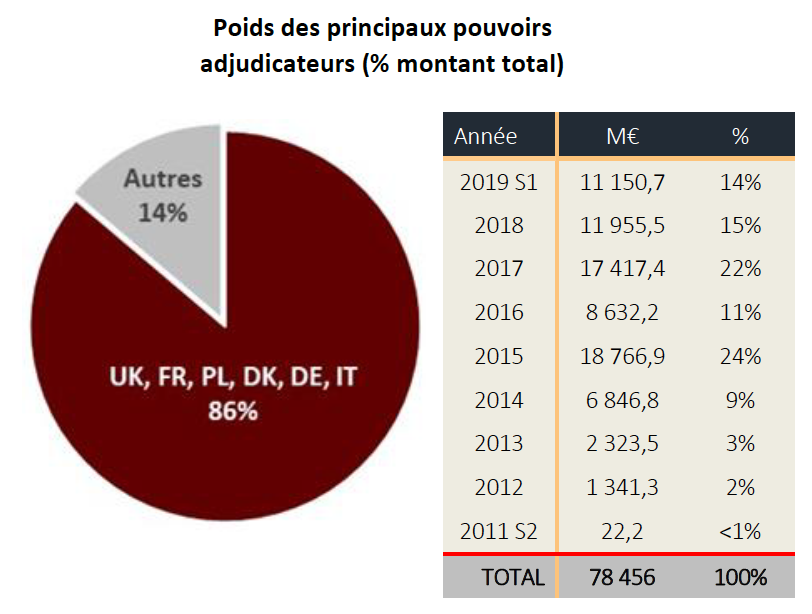

Un total des montants renseignés de 78,46 Mds€

Sur la période du 21 août 2011 au 30 juin 2019, la somme des montants renseignés par les pouvoirs adjudicateurs dans le cadre des avis d’attribution (7 207 avis pour lesquels nous disposons d’une information contre 2 110 NR) est de 78,46 Mds€. Une ventilation selon la nationalité des pouvoirs adjudicateurs fait nettement ressortir le poids du Royaume-Uni (34% du montant total, soit 26,96 Mds€), suivi de la France (24,01 Mds€ ; 31%) et, dans une moindre mesure, de la Pologne (5,96 Mds€ ; 8%), du Danemark (3,65 Mds€ ; 4,6%), de l’Allemagne (3,57 Mds€ ; 4,5%) et de l’Italie (3,53 Mds€ ; 4,5%). La part cumulée pour ces 6 Etats est de 86%.

Si la comparaison avec le niveau des dépenses d’équipement des Etats membres est problématique sur le plan méthodologique (marchés dont le montant est non renseigné, cas des contrats pluriannuels, etc.), cela permet néanmoins de mettre en perspective le poids des marchés notifiés par le biais de la directive 2009/81/CE. L’étude réalisée en septembre 2020 sous l’égide du service de recherche du Parlement européen (EPRS) offre des éléments d’éclairageIonnanides Isabelle, EU Defence Package : Defence Procurement and Intra-Community Transfers Directives, European Implementation Assesment, EPRS, PE 654.171, October 2020. Voir également Maulny Jean-Pierre, Simon Edouard, Marrone Alessandro, Research paper on the implementation of Directive 2009/81/EC, concerning procurement in the fields of defence and security, and of Directive 2009/43/EC, concerning the transfer of defence-related products, EPRS, PE 654.171, October 2020. . Sur la période 2016-2018, on peut lire que les marchés notifiés représenteraient, en moyenne, 12% du total du budget d’acquisition en matière de défense des Etats étudiésMaulny Jean-Pierre, Simon Edouard, Marrone Alessandro, op.cit., p.92, Table 4. Périmètre UE 27 + Norvège et Islande. , ce qui fait dire à Andreas Schwab dans son rapport « que l’utilisation systématique par les États membres des dispositions relatives à l’exclusion, en particulier celles prévues à l’article 346 du traité sur le fonctionnement de l’Union européenne (traité FUE), pourrait compromettre la mise en oeuvre intégrale et correcte de la directive »Schwab Andreas (rapporteur), op.cit., p.12. . Les résultats de l’observatoire MPDS de la FRS mettent en exergue le fait que l’ensemble des principaux contrats d’équipement ont été attribués sans passer par la directive 2009/81/CE, confirmant ainsi que les pratiques antérieures à l’entrée en vigueur de la directive persistent, notamment à travers l’usage de l’article 346 du TFUE.

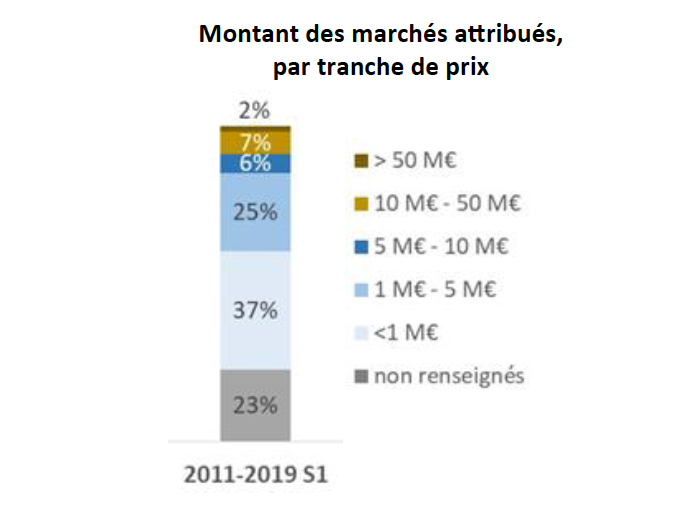

62% des contrats inférieurs à 5 millions d’euros

Une ventilation des marchés par tranche de prix montre que seulement 2% des marchés affichent un montant supérieur à 50 M€ (soit 220 contrats). Bien que très minoritaires, ils sont en nette progression depuis 2017, avec plus de 130 contrats publiés sur la période 2017 – mi 2019 contre 90 entre 2011 et 2016. Les pouvoirs adjudicateurs semblent ainsi privilégier la directive pour des marchés d’un montant inférieur à 5 M€, lesquels représentent 62% du total des marchés attribués sur la période du 21 août 2011 au 30 juin 2019.

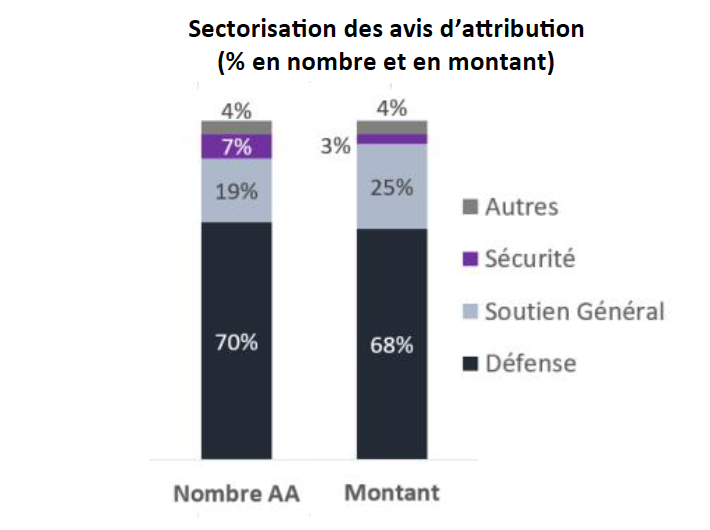

70% des marchés attribués liés au secteur « Défense »

Un travail de sectorisation des avis d’attribution, réalisé dans le cadre de l’Observatoire, met en avant qu’une majorité des avis d’attribution relève du secteur « Défense » (« fournitures et services liés aux équipements militaires » et « fournitures

et services relevant des activités de MCO »). Ils représentent 70% des avis d’attribution publiés sur TED, soit un montant de 53,84 Mds€. Nous retrouvons ensuite les marchés liés au secteur « Soutien Général » (logistique, entretien des locaux, IT&Telecom, restauration) totalisant 19,39 Mds€. Ici, selon les montants, les contrats d’externalisation passés par les pouvoirs adjudicateurs britanniques prédominent (avec 70% du total « Soutien Général »). Citons, par exemple, le contrat lié au programme Logistics Commodities & Services Transformationhttps://www.leidos.com/company/global/uk-europe/LCST (avis n°162335-2015), attribué à Leidos Supply Europe Ltd par DE&S (marché pluriannuel de 13 ans pour un montant total de 6 Mds£)https://ted.europa.eu/udl?uri=TED:NOTICE:162335-2015:TEXT:EN:HTML&src=0 . Quant aux marchés relevant des secteurs « Sécurité » et « Autres », ils sont relativement marginaux (11% des avis cumulés, 7% du montant total).

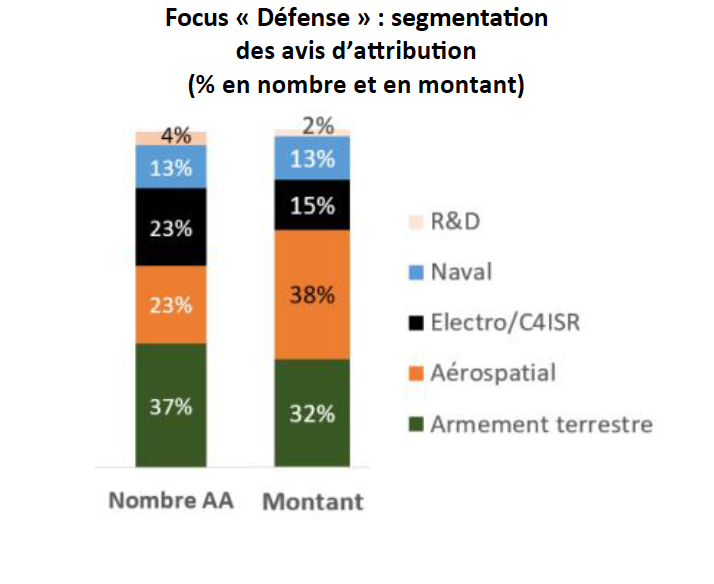

L’armement terrestre, premier domaine concerné par les avis d’attribution « Défense »

En nombre d’avis d’attribution pour le secteur « Défense », les contrats liés au segment « Armement terrestre » apparaissent en tête avec une part de 37% (17,28 Mds€). Les contrats allemands, notifiés essentiellement par l’agence HILCréée en février 2005 sous la forme d’un Partenariat Public-Privé, HIL est devenue agence fédérale du ministère de la Défense en 2013 (État unique actionnaire), en charge d’assu-rer la disponibilité opérationnelle des systèmes d’armement terrestre , y sont prédominants (29%).

En revanche, en montant, c’est le segment « Aérospatial » qui tire son épingle du jeu, avec 20,65 Mds€, soit 38% du montant total. Cette situation est due en grande partie aux contrats notifiés par les pouvoirs adjudicateurs français (54% du segment) avec, par exemple, l’avis publié en mai 2019 relatif au MCO des avions de combat Rafale (RAVEL ; 3,47 Mds€)https://ted.europa.eu/udl?uri=TED:NOTICE:223701-2019:TEXT:FR:HTML&src=0… .

Les contrats relatifs aux segments Electronique/C4ISR et Naval arrivent au deuxième plan avec, respectivement, un montant total de 8,23 Mds€ (15% du montant total) et 6,75 Mds€ (13%).

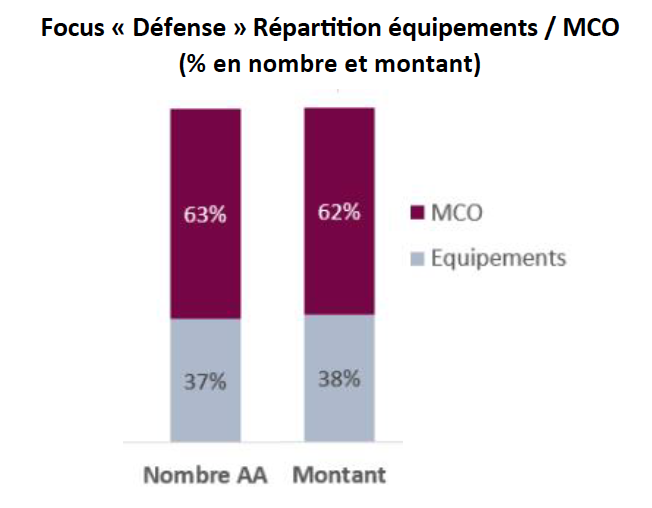

2/3 des marchés liés aux activités de MCO

Les marchés liés au secteur « Défense » relèvent pour l’essentiel de contrats de MCO, que ce soit en nombre d’avis notifiés (63%) comme en montant (33,51 Mds€, soit 62%). Parmi eux, en plus du marché MCO des avions de combat Rafale, notons l’avis britannique de 2015 relatif à l’externalisation des activités du DSG (en charge du MCO et du support en service des véhicules, armes et systèmes de communication de l’armée de Terre) pour 1,8 Md€.

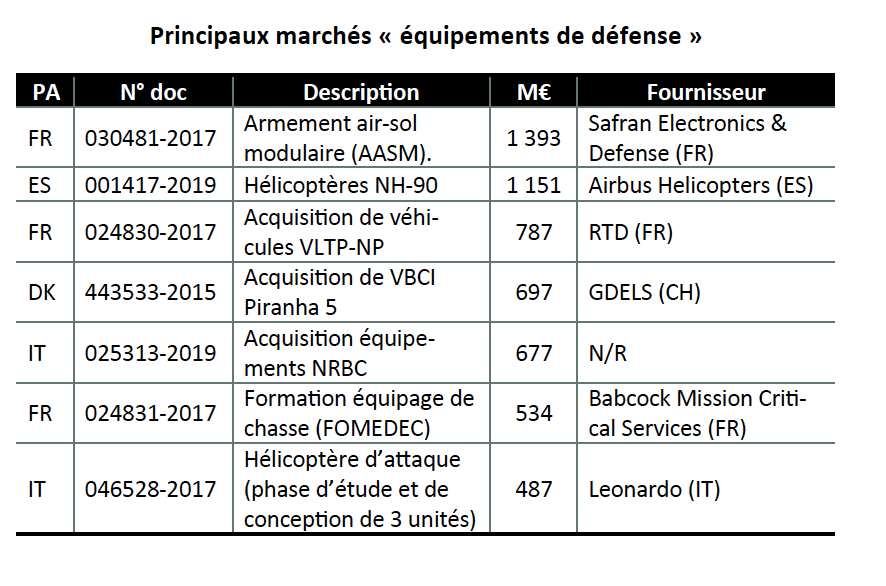

Les marchés d’acquisition d’équipements de défense ne représentent ainsi que 37% du total Défense, soit 20,33 Mds€. Ils sont principalement tirés par les avis publiés par les pouvoirs adjudicateurs français (évolution de l’armement modulaire AASM, acquisition de véhicules légers tactiques polyvalents non protégés et des prestations de formation des équipages). Retenons également, les deux contrats italiens portant sur la conception de 3 hélicoptères d’attaque (et phase d’étude) et l’acquisition d’équipements NRBC. Un autre fait peut être mis en exergue, celui de la publication par l’Espagne, au cours du premier semestre 2019, de son premier marché significatif (acquisition d’hélicoptères NH-90 pour 1,15 Md€) sur le site TED.

Des marchés peu concurrentiels ?

En termes de procédures, rappelons au préalable que l’article 25 de la directive donne aux pouvoirs adjudicateurs la possibilité de recourir à la procédure restreinte ou à la procédure négociée avec publication d’un avis de marché. L’article 27 précise que, pour les marchés dits « complexes », les Etats membres peuvent également recourir au dialogue compétitif. De plus, pour des cas et des circonstances spécifiques, expressément mentionnés à l’article 28, les pouvoirs adjudicateurs ont la possibilité de passer leurs marchés publics par le biais d’une procédure négociée sans publication d’un avis de marché.

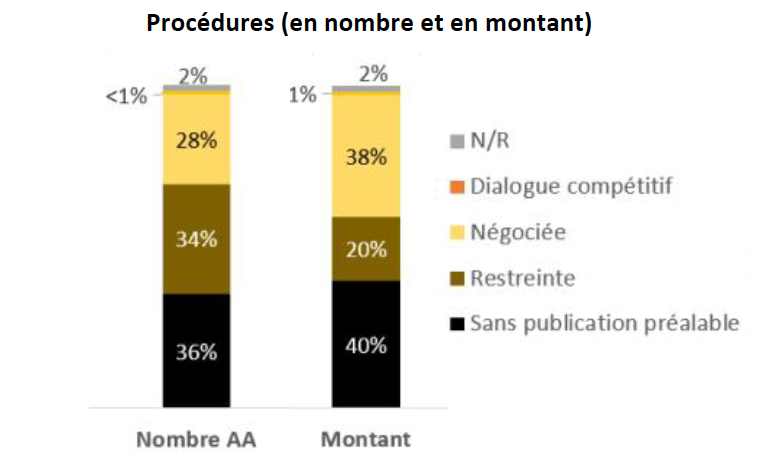

En fonction des informations communiquées dans les avis d’attribution, il apparaît qu’une publication au préalable d’un avis de marché a été réalisée dans 62% des cas. La procédure restreinte est alors privilégiée par les pouvoirs adjudicateurs. Toutefois, une approche par les montants montre que c’est la procédure négociée qui prédomine, suggérant que cette dernière est privilégiée pour les marchés les plus coûteux (66% des contrats supérieurs à 50M€ notifiés après publication au préalable d’un avis de marché).

Pour les marchés publics passés sans publication au préalable d’un avis, on constate qu’ils représentent une part de 36% en nombre et 40% en montant (31,19 Mds€). Le Luxembourg (100% des avis), l’Italie (83%), le Portugal (81%) et la Roumanie (63%) y ont plus particulièrement recours. Sur quelle base les Etats membres justifient-ils le choix d’une procédure s’avérant la moins ouverte et concurrentielle ? En majorité, les justifications relèvent des trois catégories suivantes : 1. « Raisons techniques ou tenant à la protection de droits d’exclusivité » (Article 28.1.e) ; 2. « Aucune offre ou aucune offre appropriée ou aucune candidature n’a été déposée » ; 3. « Urgence impérieuse, résultant d’événements imprévisibles pour les pouvoirs adjudicateurs » (Article 28.1.d). Dans 410 cas, soit 12%, aucune justification n’est avancée. Il s’agit essentiellement de marchés publiés par les pouvoirs adjudicateurs italiens (163 avis), allemands (58 avis) et français (56 avis). Bien que la directive MPDS offre d’importantes marges de manoeuvre aux acheteurs publics, l’utilisation de la procédure négociée sans publication d’un avis de marché, justifiée pour des raisons techniques, pose clairement question et appelle une attention particulière de la Commission européenne afin d'éviter, dans certains cas, l'installation de pratiques susceptibles de s'apparenter à des pratiques protectionnistes.

En outre, pour les marchés liés au secteur « Défense », la procédure sans publication au préalable d’un avis de marché atteint une part significative de 42%. À titre de comparaison, cette part n’est que de 23% pour les contrats relatifs au secteur « Soutien Général » et de 19% pour les marchés « Sécurité ».

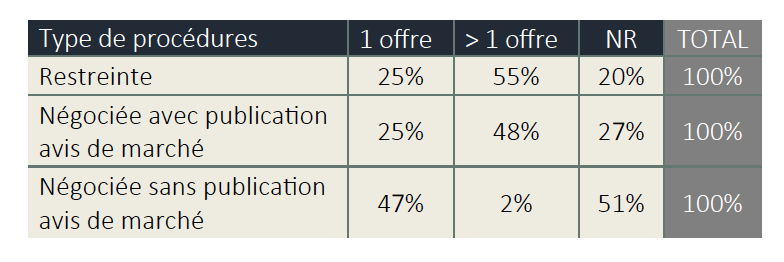

Les pouvoirs adjudicateurs sont censés renseigner dans les avis d’attribution le nombre d’offres reçues. Cette information nous permet de mieux appréhender la réalité de la mise en concurrence. En moyenne, si un tiers des avis d’attribution n’est pas renseigné sur ce point particulier, une part de 34% fait état de la réception d’une seule offre. 11 pays sont plus particulièrement concernés : Roumanie, Slovénie, Croatie Hongrie, Lettonie, Slovaquie, Bulgarie, Espagne, Estonie, Grèce, Lituanie.

Une ventilation par types de procédures montre que pour les marchés passés via une procédure restreinte et une procédure négociée avec publication au préalable d’un avis de marché, plusieurs offres ont été déposées dans respectivement 55% et 48% des cas. La proportion des marchés ayant vu la réception d’une seule offre apparaît donc encore élevée. Sans surprise et assez logiquement, pour les marchés attribués à la suite d’une procédure négociée sans publication au préalable d’un avis de marché, la part des cas de réception d’une offre atteint les 47%. Retenons également que pour ce type de procédure, 51% des avis d’attribution ne donnent pas d’informations sur le nombre d’offres reçues.

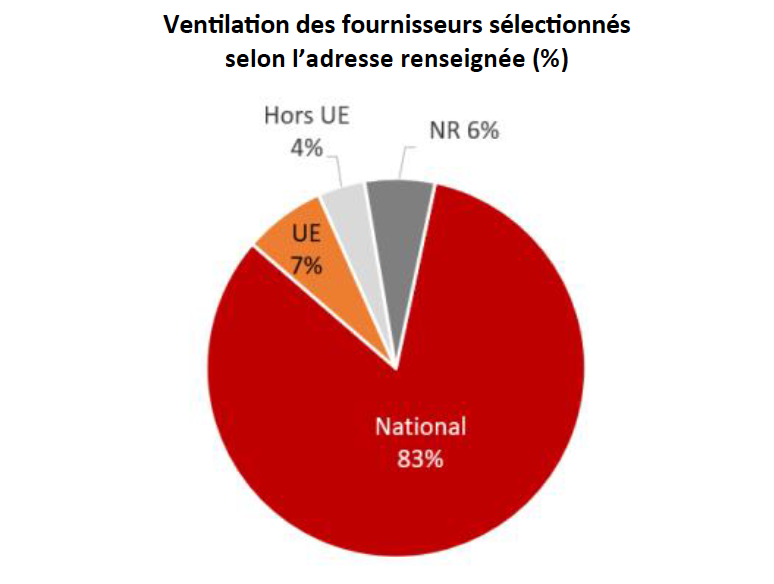

Des fournisseurs localisés quasi exclusivement sur le territoire national

Sur la période étudiée, les pouvoirs adjudicateurs privilégient à hauteur de 83% la sélection d’un fournisseur localisé sur le territoire national (85% en montant ; soit 66,76 Mds€). Cette situation est particulièrement vraie du côté de l’Allemagne, de la France, de la Pologne, du Royaume-Uni et de l’Italie, représentant 93% des marchés contre 62% pour les autres Etats membres.

Cette localisation nationale ne signifie pas qu’il s’agisse toujours d’un fournisseur domestique dont le siège social est situé sur le territoire national. L’opérateur économique peut tout autant renvoyer à une filiale locale d’un groupe dont le siège social est situé en Europe (groupes Airbus, Leonardo, Thales, etc.) ou hors Europe (cf. General Dynamics ELS en Espagne, Lockheed Martin UK au Royaume-Uni, etc.), voire à une coentreprise créée par ces mêmes groupes et un partenaire localA ce sujet, voir Masson Hélène, Martin Kévin, « Stratégie des entreprises étrangères en Europe », Recherche & Documents FRS, septembre 2019. .

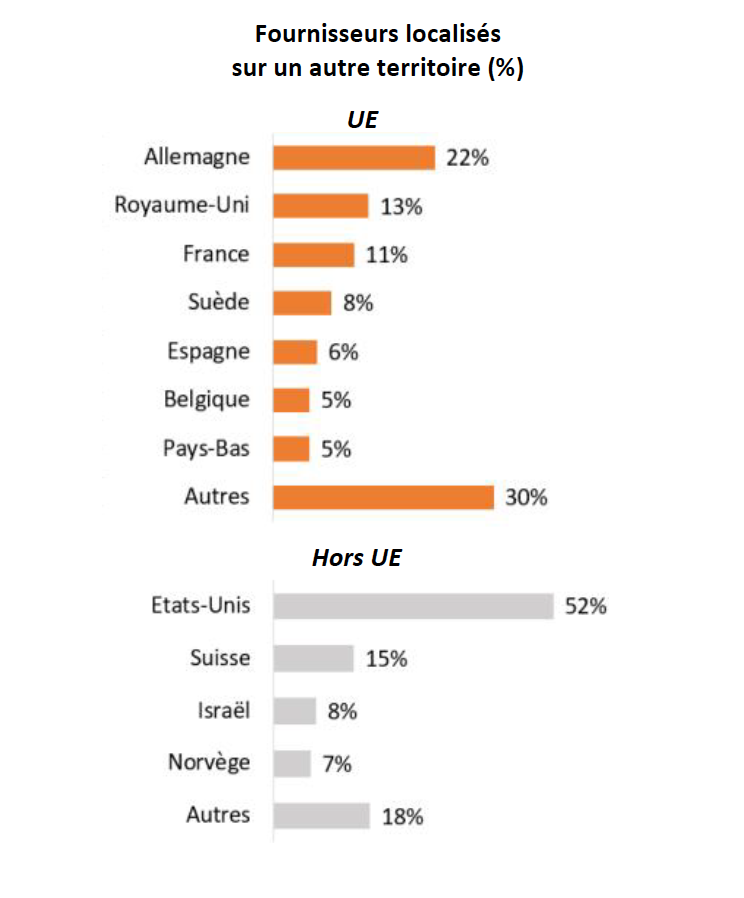

7% des avis d’attribution font état de la notification d’un marché à un fournisseur dont l’adresse renseignée relève du territoire d’un autre Etat membre. Ces fournisseurs sont généralement localisés en Allemagne (22%), au Royaume-Uni (13%), en France (11%) et en Suède (8%). Enfin, seulement 4% des avis d’attribution affichent la sélection d’un fournisseur localisé hors UE. Il s’agit majoritairement d’entreprises américaines (52%).

En analysant plus spécifiquement les Etats membres ayant publié le plus d’avis d’attribution (Allemagne, France, Pologne, Italie, Royaume-Uni), on constate que les fournisseurs sélectionnés pour les contrats aux montants les plus élevés sont les maîtres d’oeuvre industriels nationaux et autres équipementiers et électroniciens de premier rang : Airbus Defence & Space, BAE Systems, Babcock, Dassault Aviation, Diehl, Leonardo, Naval Group, Nexter, KMW, les filiales de PGZ, QinetiQ, Rheinmetall, Arquus, Safran, Thales ou encore Thales UK. La mise en oeuvre de la Directive n’entraîne donc pas de bouleversements en la matière.

Des résultats en demi-teinte

Depuis son entrée en vigueur en août 2011 et surtout depuis sa transposition dans l'ensemble des Etats membres (en majorité fin 2012 et totalement mi-2013), la directive 2009/81/CE demeure toujours appliquée de manière incomplète, sélective voire partielle, selon les Etats.

Malgré des améliorations en termes de publications, les procédures d’infraction lancées en 2018 contre cinq EtatsDanemark, Italie, Pays-Bas, Pologne, Portugal. ; dont deux procédures toujours en cours), après une série d’avertissements en 2016Gros-Verheyde Nicolas, « Marchés publics de défense. La Commission poursuit des procédures d’infraction (V2) », B2BruxellesPro, 30 novembre 2016. , ne semblent guère dissuasives. Dès lors, les risques sont élevés de voir certaines mauvaises pratiques perdurer (interprétation extensive de la notion « d'intérêts essentiels de sécurité ») ou de nouvelles s'installer (justifications liées à des raisons techniques, absence de transparence dans les avis publiés, notamment).

Directive Marchés publics de défense et de sécurité : une mise en oeuvre toujours aussi contrastée

Kévin Martin, DEFENSE&Industries n°15, avril 2021

Télécharger l'article au format PDF

Partager

Sommaire du n°15 :

- Directive Marchés publics de défense et de sécurité : une mise en oeuvre toujours aussi contrastée

Télécharger le numéro au format PDF