Sommaire du n°7 :

Intensité opérationnelle

L’intensité opérationnelle caractérise le niveau d’engagement très élevé des forces terrestres françaises sur les théâtres d’opérations extérieures

depuis 2011 (Harmattan, Serval, Barkhane, Sangaris, Chammal) et sur le territoire national depuis 2015 (opération Sentinelle). Comme le met en exergue le rapport d’information sur « les conséquences du rythme des opérations extérieures sur le MCO des matériels »Marty Alain et Récalde Marie, Rapport d’information en conclusion des travaux d’une mission d’information sur les conséquences du rythme des opérations extérieures sur le MCO des matériels, n°3323, décembre 2015., trois phénomènes opérationnels se conjuguent avec pour conséquence l’usure prématurée des équipements déployés ou leur destruction : la surintensité (liée aux conditions climatiques et de terrain), la suractivité (utilisation des matériels au-delà de leur potentiel « normal ») et les dommages de guerre (de plus en plus fréquents et graves). Dans un tel contexte, la problématique du renouvellement du parc de véhicules militaires se pose avec une nouvelle acuité.

Dynamique de la demande, dispersion de l’offre

Le lancement du programme Scorpion en France et du programme Ajax au Royaume-Uni, ainsi que la multiplication des appels d’offres sur le marché européen depuis deux ans, et plus généralement sur les marchés grand export (Asie, EMEA, Amérique du Nord et Amérique latine), illustrent la dynamique de la demande. Après une première période de renouvellement des véhicules blindés autour des années 2010 (avec le cas échéant des contrats additionnels visant à adapter /améliorer la protection des véhicules), la période actuelle est celle du lancement des programmes de véhicules blindés médians de nouvelle génération et de la modernisation du parc de chars lourds. En 2006, Luc Vigneron, alors PDG de Nexter, soulignait « Le rebond est attendu en Europe à l’horizon 2015-2020 lorsque les armées renouvelleront leur parc. Il vaudra mieux concourir avec un allié à ces appels d’offres qu’en ordre dispersé »Cité dans Masson Hélène, Paulin Cédric, Perspectives d'évolution de l'industrie de défense en Europe, Recherche&Document FRS, septembre 2007, 188p.. Force est de constater qu’en 2016 cette approche des marchés est toujours réalisé en ordre dispersé.

Un manque criant d’harmonisation des besoins entre les principaux Etats producteurs (France, Royaume-Uni, Allemagne, Italie, Espagne, Finlande, notamment), auquel vient s’ajouter l’absence de grands programmes menés en coopération et une politique industrielle davantage tirée par une logique d’ouverture des marchés publics à la concurrence, n’auront pas créé un environnement favorable à l’émergence d’un acteur européen de l’armement terrestre disposant de la taille critique.

La diversité des business model des principaux maîtres d’œuvre européens du domaine aura également représenté un frein sur la voie de la concentration (donc d’une réduction du nombre d’acteurs). En effet, le secteur voit intervenir des groupes de défense aux activités multisectorielles (BAE Systems, RUAG et Patria), des constructeurs de véhicules présents dans le civil tout en disposant d’activités dans la défense (Volvo Group, Iveco), des entreprises spécialisées dans l’armement terrestre (KMW, Nexter), et des électroniciens au double positionnement d’équipementier et d’intégrateur (Rheinmetall Defence, Thales).

A cela s’ajoute un profil actionnarial tout aussi diversifié : entreprises non cotées à participation publique (Nexter, Patria et RUAG), entreprise contrôlée par un actionnariat familial (KMW), groupes cotés en bourse à l’actionnariat diversifié (Rheinmetall, Volvo Group, BAE Systems, Iveco via sa maison mère CNH Industrial) avec le cas échéant la présence de l’Etat au capital (Thales). Les cultures d’entreprise diffèrent, les stratégies d’internationalisation des activités et de partenariats également.

Au cours de la dernière décennie, une entreprise de ce panel aura réussi à tirer son épingle du jeu, le suédois Volvo Group. A défaut d’une consolidation nationale des acteurs industriels français, Renault Trucks Defense (via la reprise de RVI), ACMAT puis PanhardMasson Hélène, "Compétitivité et innovation : l’industrie européenne de l’armement au défi", Revue DSI, juin/juillet 2010, pp.92-98., tous fournisseurs historiques de l’armée de Terre, ont été tour à tour rachetés par le constructeur suédois de poids lourds, des opérations lui permettant d’élargir sa gamme au segment des véhicules tactiques légers et moyens à roues et d’entrer de plain-pied dans le programme français Scorpion (associé à Nexter et Thales au sein du Groupement Momentané d’Entreprises-GME). Nexter n’en était alors que plus isolé.

Ajoutons également, en Allemagne, début 2010, la constitution d’une JV entre Rheinmetall Defence et le producteur allemand de poids lourds MAN SE (Rheinmetall MAN Military Vehicles-RMMV) sur le segment des blindés à roues et des camions militaires. En 2014, l’obtention par RMMV d’un marché potentiel de plus de

2 000 camions logistiques en Scandinavie (acquisition conjointe de la Norvège et de la Suède ; contrat cadre sur la période 2014-2025) confirmait la pertinence du mouvement opéré par Rheinmetall Defence. A contrario, KMW misait sur la spécialisation dans le domaine des blindés chenillés, privilégiant une stratégie d’intégration verticale par le biais de la reprise d’acteurs de niche (production de chenilles et de suspensions, MCO, simulation). Cette stratégie l’éloignait d’autant de Rheinmetall Defence.

Ouverture des marchés à la concurrence : le cas britannique

Le britannique BAE Systems a frôlé l’éviction sur son marché domestique (terrestre). Si la dernière décennie a marqué la pénétration réussie du groupe sur le marché américain de l’armement terrestre à la suite des rachats des prime United Defense Industrie (2005) et Armor Holdings (2007), elle est aussi celle de la chute vertigineuse des ventes de sa branche véhicules militaires au Royaume-Uni. En effet, le souhait du MoD britannique de limiter sa dépendance vis-à-vis de BAE Systems (principal OEM de la flotte de véhicules militaires en service, et fournisseur des systèmes d’artillerie et munitions, soit plus de 95% des équipements de l’armée britannique) s’est traduit par une ouverture à la concurrence des marchés publics de défense et la sélection pour deux contrats majeurs d’offres portées par les filiales britanniques des groupes américains General Dynamics (GD) et Lockheed Martin (historiquement implantés outre-Manche dans le domaine aéronautique militaire).

C’est ainsi que GD UK (présent dans le terrestre depuis l’obtention en 2001 du contrat Bowman) remportait, en septembre 2014, un marché d'un montant de 3.5 Mds£ pour la fourniture de 589 Véhicules spécialisés (programme FRES / tranche véhicules de reconnaissance Scout rebaptisé depuis « AJAX » ; sélection de l’offre ASCOD 2)Ce contrat fait suite à la sélection en juillet 2010 de la filiale du groupe américain General Dynamics (face à l'offre de BAE Systems) pour la phase de design et de démonstration (montant de 500 M£). Les 100 premiers véhicules Ajax seront assemblés en Espagne et les 489 autres véhicules sur les sites du groupe au sud du pays de galles (Merthyr Tydfil et Oakdale). Livraison sur la période 2015-2024., suivi en juin 2015 d’un marché de MCO du parc de futurs véhicules Ajax de 390 M£. De son côté, Lockheed Martin UK se voyait notifier le programme de remise à niveau des véhicules lourds Warrior pour un montant d’1 Md£ (Warrior Capability Sustainment Programme, octobre 2011). La filiale britannique du premier groupe de défense mondial est également partenaire sous-traitant de GD UK en tant que fournisseur de la tourelle sur l’une des variantes de la famille de véhicules Ajax245 tourelles CT (armées d’un canon de 40mm), dont la structure est produite par l’allemand Rheinmetall Defence pour le compte de LM UK, lequel y intègre ses senseurs et systèmes électroniques sur son site britannique d’Ampthill au Royaume-Uni..

Conséquence de ces choix d’acquisition du MoD, BAE Systems Land UK a fermé la majorité de ses sites britanniques de production d’armement terrestre. Victime collatérale, sa filiale suédoise BAES Hägglunds, maître d’œuvre du prototype SEP (sorti grand perdant), a connu à la suite un arrêt du financement du programme par la Suède (décision d’acheter sur étagère 113 AMV du Finlandais Patria). BAES Hägglunds peut toutefois compter sur un carnet de commandes export solide grâce à ses produits phares CV90, BvS10 et Bv206.

Seule consolation pour BAE Systems au Royaume-Uni, la notification, en janvier 2015, d’un contrat de 50 M£ (sur 5 ans) relatif au soutien des véhicules militaires légers, médians et lourdsNotamment les parcs de Warrior, Titan, Trojan, Panther, Bulldog, véhicules de reconnaissance chenillés, chars lourds Challenger 2 et variante char de dépannage du Challenger (CVR(T)).. Pour le MoD, ce marché est aussi là pour maintenir des compétences nationales dans les domaines survivabilité, système de combat et vétronique. Le prochain marché de remise à niveau des 227 chars lourds Challenger 2 (LEP - Life Extension Project visant à les maintenir en service jusqu’en 2035 ; marché d’études de 24 mois) est également susceptible de remettre en selle BAE Systems Land UK, à la tête de la Team Challenger 2, laquelle rassemble Qinetiq, Leonardo (ex Finmeccanica), Moog, Safran et General Dynamics Mission Systems. Le groupe américain a ici fait le choix de se positionner en tant que partenaire de rang 2.

General Dynamics, désormais incontournable sur le marché européen

Au-delà de la réussite de GD UK au Royaume-Uni, le groupe américain a étendu en quelques années son influence sur le Vieux Continent par le biais de rachats d’entreprises de taille moyenne fragilisées (le constructeur suisse de blindés légers à roues MOWAGFamille de véhicules Piranha, Eagle et Duro., le principal producteur espagnol SantaBarbara SistemasVéhicules blindés de combat d’infanterie Pizarro, famille de véhicules blindés légers à roues BMR-2, et chars Leopard 2 sous licence de l’allemand KMW., l’entreprise autrichienne Steyr-Daimler-PuchConnue pour ses deux produits phares que sont le véhicule de combat d’infanterie à chenilles Ulan (35 t) et le véhicule blindé léger Pandur (version 6 × 6 de 15,5 t et 8 × 8 de 22 t).). Aujourd’hui, ces dernières sont consolidées au sein de la branche General Dynamics European Land Systems (GDELS), qui emploie 1800 salariés sur 9 sites dans 5 pays : Espagne (dont le siège de GDELS), Suisse, Autriche mais aussi Allemagne (implantation liée aux marchés d’acquisition de véhicules blindés 4x4

Eagle IV et V) et République tchèque (marché de véhicules blindés à roues 8x8 Pandur).

Sur le segment des véhicules blindés 8x8, GDELS peut se targuer de succès notables, avec par exemple en janvier 2016, la sélection de son offre basée sur le PIRANHA 5 par le Danemark (309 unités pour un montant de 600 M$), et ce, quelques mois après avoir été choisie par l’Espagne (contrat R&D dans le cadre du programme VCR- Vehículo de Combate sobre Ruedas, prévoyant l’acquisition de 300 véhicules). Toute son attention est désormais portée sur le prochain marché britannique de véhicules blindés à roues 8x8, la variante Mechanized infantry vehicle (MIV), avec une offre dérivée du véhicule Stryker (démonstrateur Light Armoured Vehicle LAV, équipé d’une tourelle Kongsberg PROTECTOR). GD est d’autant plus à l’offensive à l’export que la situation est difficile sur son marché domestique, avec notamment la perte du marché américain JLTV.

Marchés export : prérequis

Faute d’opérations d’intégration horizontale, les acteurs européens continuent donc à se concurrencer dans le cadre des principaux appels d’offre lancés en Europe (sans oublier les ambitions des industriels polonais et tchèques notamment). Sur les marchés grand export, la situation est encore aggravée en raison de la présence de multiples concurrents (turcs, américains, asiatiques, russes, sud-africains, etc.). Par ailleurs, les exigences grandissantes des Etats clients en matière de transferts de technologies et de savoir-faire impliquent pour les maîtres d’œuvre (et leurs principaux équipementiers) d’être présents sur les marchés ciblés très en amont des appels d’offre (bureau commercial, installation d’une filiale, création d’une co-entreprise avec un acteur local, rachats d’entités) et d’être en mesure d’initier une dynamique de partenariats dans le cadre du contrat (avec des acteurs locaux choisis ou imposés…). Dans de telles conditions, disposer de la taille critique et être en mesure d’innover (dans l’optique de conserver une avance technologique) apparaissent comme de véritables prérequis pour la conquête des marchés export.

Mutations à venir

Annoncé en juillet 2014 et finalisé fin 2015, le rapprochement entre le français Nexter et l’allemand KMW, est-il susceptible de changer la donne à court terme ? Pour l’heure, cette opération prend la forme d’une alliance stratégique et non d’une fusion d’entreprises ; cette dernière aurait été synonyme de restructurations internes pour les deux entités. Dans un communiqué de presse commun diffusé quelques jours avant l’ouverture du Salon Eurosatory 2016, les deux partenaires tentent de caractériser leur alliance, symbolisée par la mise en place d’un stand commun : « By preserving both corporate identities and their logos and by combining their colours, Nexter and KMW are displaying their desire to cooperate by pooling their strengths and capitalising on the good fit they form, while each group retains its own capabilities and products »« Eurosatory 2016 – Nexter, KMW: Two brands under a single banner », Press release Nexter - KMW, 06.10.2016.. Les mots sont choisis, la prudence est de mise.

L’étape d’une intégration plus poussée apparaît encore très éloignée, même si cette opération permet de sortir les deux entreprises d’un certain isolement sur la scène européenne. A minima, cette alliance peut permettre aux deux groupes de s’entendre afin d’éviter de présenter des offres concurrentes sur un même marché, voire de lancer des projets communs de R&D (si les financements étatiques suivent). Ce dernier point impliquerait que la France et l’Allemagne harmonisent leurs besoins et convergent sur les réponses technologiques et industrielles (avec lancement de programmes en cooperation). Si cette alliance n’est pas rompue (le fil est ténu), le passage à l’étape d’après devrait éviter de rééditer des schémas dysfonctionnels nuisibles à la compétitivité du groupe nouvellement créé : simple agrégation d’entités nationales, parité et système de gouvernance à double commande, retour industriel, duplication des sites et des supply chain, etc… donc en s’éloignant des modèles « EADS » et « MBDA »

existants sur la période 2000-2013/14. A cela s’ajoute l’épineuse question de l’export dans un contexte marqué outre-Rhin par une politique de contrôle de plus en plus restrictive.

Par ailleurs, avec l’entrée des forces terrestres dans l’ère du numérique et du « combat collaboratif », le secteur terrestre (comme le naval et l’aéronautique) voit l’arrivée de nouveaux entrants venus des secteurs de l’informatique et du cyber. Des partenariats et des alliances restent à établir entre fournisseurs historiques et nouveaux entrants (avec le cas échéant des prises de participation et/ou des rachats d’entreprises). Les business model sont à repenser. Cela signifie également qu’en termes d’innovation, nous sommes sur des cycles courts, avec pour déterminant une insertion rapide des technologies dans les systèmes. Pour les utilisateurs, les services d’acquisition, et les intégrateurs, il s’agit d’être au plus près des acteurs porteurs d’innovation, en grande majorité des ETI et PME.

Des coopérations réussies au niveau des équipements : CTA International en franco-britannique et Junghans Microtec en franco-allemand

CTA International (localisé à Bourges) :

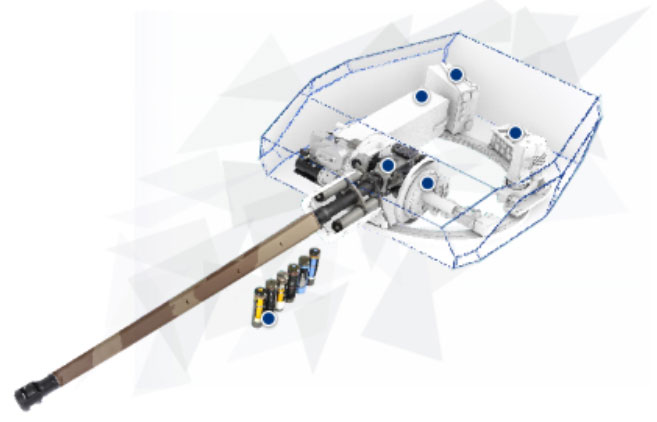

société co-détenue par Nexter et BAE Systems, spécialisée dans la conception, le développement, la production et la commercialisation du système CTAS (Cased Telescoped Armement System). Le 40CTAS a été qualifié et sélectionné par l'armée française pour son futur engin blindé de reconnaissance JAGUAR et par l'armée britannique dans le cadre du programme Ajax.

Junghans Microtec :

société co-détenue par Diehl et Thales (TDA) sur les segments fusées de munitions et dispositifs de sécurité et/ou de mise à feu. La marque JUNGHANS Defence englobe Junghans Microtec GmbH, localisé en Allemagne (Dunningen-Seedorf) et Junghans T2M S.A.S. en France (La Ferté St Aubin).

Dynamiques de coopération dans les pays nordiques

Détenu à 100% par l’Etat finlandais depuis la vente par Airbus de sa part au capital en décembre 2014 (26,8%), Patria, producteur du véhicule 8x8 AMV et du système d’artillerie Nemo 120mm (2800 salariés pour un CA 2015 de 485 M$), était en quête d’un partenaire. En mai 2016, annonce a été faite par l’Etat finlandais de la reprise de 49,9% du capital de Patria par le norvégien Kongsberg Defense & Aerospace (leader mondial dans le domaine des tourelles téléopérées), filiale du groupe Kongsberg. Employant 7700 salariés pour un CA 2015 niveau groupe de 2 Mds$, Kongsberg a pour actionnaire majoritaire l’Etat norvégien (50%). L’opération concerne également le munitionnaire Nammo détenu à parité par Patria et l’Etat norvégien. Cette montée au capital intervient à la suite de la signature entre Patria et KDA, en janvier 2015, d’un partenariat stratégique destiné à approcher conjointement les marchés au Moyen Orient.

Dans le contexte de la crise en Ukraine et d’une Russie à la posture de plus en plus agressive, les coopérations bilatérales et multilatérales se multiplient dans le domaine de la défense et de l’armement entre les pays nordiques (Suède, Norvège, Finlande, Danemark).