Stratégies concurrentielles et industries de la défense : une approche par les exportateurs européens de "second rang" dans le domaine des armements majeurs

DEFENSE&Industries n°10

Adrien Caralp,

décembre 2017

Les travaux consacrés aux industries de la défense tendent souvent à se focaliser sur l’étude des bases industrielles et des matériels des principales puissances militaires mondiales. Face à cette situation, cet article s’intéresse spécifiquement aux productions en provenance d’Etats européens qui disposent de budgets de défense et de capacités industrielles plus faibles que les principaux producteurs, mais qui sont présents de longue date dans la construction de matériels militaires majeurs. En outre, certains de ces Etats parviennent à des résultats à l’export réguliers et significatifs, compte tenu de leur taille, à même de compenser les limites de leurs marchés nationaux : c’est notamment le cas de la Finlande dans le domaine des véhicules militaires, des Pays-Bas dans le secteur de la construction de navires de guerre, et de la Suède dans l’industrie des avions de combat.

Compte tenu du différentiel budgétaire, industriel, mais aussi diplomatique, qui sépare ces pays des principales puissances européennes, il semble peu probable que ces matériels puissent entrer en compétition directe avec des productions équivalentes en provenance d’Allemagne, de France, du Royaume-Uni ou, à plus forte raison, des Etats-Unis. La question posée est dès lors la suivante : quelles stratégies sont mises en œuvre par ces Etats et leurs entreprises pour parvenir à des succès internationaux réguliers dans les trois domaines identifiés ? Dans le contexte d’un marché de la défense mondial décrit comme étant de plus en plus concurrentiel, répondre à une telle question doit permettre de tirer des enseignements utiles à des chercheurs et praticiens du secteur de la défense dans la connaissance de leur environnement, en mettant en avant des logiques de production de matériel militaire rarement étudiées car distinctes de celles des principaux Etats producteurs.

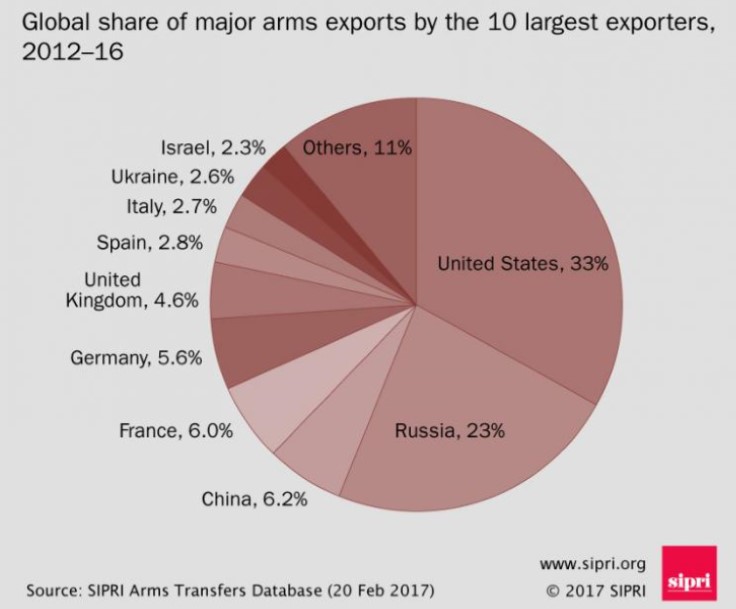

Part de marché des exportations d’armements majeurs par les 10 principaux exportateurs d’armes mondiaux, 2012-2016

Caractéristiques générales du marché de la défense et sélection des études de cas

Les capacités industrielles militaires au niveau mondial sont généralement décrites comme très hiérarchisées et concentrées, aussi bien au niveau des budgets militaires que des capacités de production et d’exportation d’armement. Le graphique ci-après permet de constater que les exportations mondiales de matériels de guerre sur la période 2012-2016 sont, pour plus de la moitié, le fait de deux puissances (Etats-Unis et Russie), et que les dix premiers Etats exportateurs sur la période représentent 89 % des exportations mondialesLa méthodologie employée dans ce graphique repose sur le recours à un indicateur spécifique (Trend-Indicator Value, TIV) élaboré par le SIPRI qui représente non pas la valeur financière des exportations mais le « transfert de ressources militaires », c’est-à-dire un indice de valeur relatif aux caractéristiques des biens exportés..

Au-delà de leur caractère fondamentalement politique, les exportations d’armement sont de plus en plus conçues par les Etats producteurs comme des stratégies de renforcement de leurs bases industrielles et technologiques de défense. Cette situation est particulièrement avérée en Europe du fait de la double problématique de la forte fragmentation du secteur de la défense à l’échelle de l’Union européenne bien que celle-ci soit variable en fonction des domaines, et des tensions budgétaires accrues par la crise de 2008 et les efforts consécutifs de désendettement de la plupart des pays européens. Dans ce contexte, l’obtention de contrats internationaux constitue un moyen d’ajustement de la plupart des entreprises européennes de défense, avec le soutien actif des autorités nationales. Un rapport du Parlement européen de 2015 comporte ainsi une section consacrée à la dépendance des firmes européennes de défense vis-à-vis des exportations : « du fait du déclin de la demande nationale, on observe un besoin croissant d’augmentation des exportations de façon à ce que les chaînes de production fonctionnent à leurs pleines capacités, mais aussi de façon à maintenir des prix unitaires compétitifs par des économies d’échelles. Ainsi, la contraction des marchés au sein de l’UE a conduit les entreprises européennes de défense à se tourner au-delà de l’Europe et à mondialiser leurs stratégies commerciales. La plupart des bases industrielles et technologiques de défense nationales prises en compte dans cette étude dépendent désormais de marchés étrangers pour survivre. Cette tendance devrait se poursuivre aussi longtemps que les investissements dans les marchés nationaux en Europe n’augmenteront pas de façon significative »Parlement européen, The Development of a European Defence Technological and Industrial Base (EDTIB), Bruxelles, 2013, 98 p., p. 57. Dans le même ordre d’idée, une note de la Fondation pour la recherche stratégique de 2013 insiste également sur la dépendance de l’industrie militaire européenne face aux exportations : « les destinations hors UE sont devenues vitales à la fois pour les entreprises basées en Europe et pour les Etats, car elles permettent aux premières de poursuivre leur production et aux seconds de continuer à acheter à des prix abordables. Cependant, les exportations accentuent le risque pour la base industrielle et technologique de défense européenne, en particulier parce que les entreprises européennes s’engagent dans des compétitions qui leur coûtent cher, parce qu’elles partagent ainsi leurs droits de propriété industrielle et, par conséquent, parce qu’elles contribuent à former leurs futurs concurrents sur les nouveaux marchés »Hélène Masson (dir.), Defining the « European Defence Technological and Industrial Base »: Debates & Dilemmas, Paris, Fondation pour la recherche stratégique, 2013, 12 p., p. 3.

La situation actuelle est donc celle d’une concurrence exacerbée entre acteurs européens sur les marchés internationauxDominique Gallois, « Un marché de la défense de plus en plus concurrentiel », Le Monde, 30 mars 2012. Dans ce contexte, cet article s’interroge sur la capacité de certains Etats membres de l’Union européenne, qui ne font pas partie des principaux exportateurs européens mentionnés dans le graphique ci-avant (France, Allemagne, Royaume-Uni, Espagne et Italie), à parvenir à des succès réguliers mais significatifs compte tenu de leur taille sur les marchés export dans le domaine des armements majeurs. Il s’appuie sur trois études de cas : la Finlande dans le domaine des véhicules militaires (véhicules AMV construits par Patria), les Pays-Bas dans le secteur des navires de guerre (corvettes et navires de patrouille en mer produits par le groupe Damen), et la Suède dans l’industrie des avions de combat (avions Gripen produits par la firme Saab). Compte tenu de l’ampleur de l’offre dans ces domaines au niveau européen et mondial, cet article s’interroge donc sur les stratégies industrielles mises en œuvre par ces Etats qui, bien que ne figurant pas parmi les principales puissances européennes, parviennent à des succès dans l’exportation de matériels militaires majeurs.

Il existe en effet une multitude d’acteurs européens dans les domaines terrestre et naval et, pour ce qui est des avions de combat, pas moins de trois plateformes sont actuellement produites en Europe : Eurofighter, Gripen et Rafale. Dans ce contexte cependant, l’entreprise finlandaise Patria, détenue à 50,1 % par l’Etat finlandais et à 49,9 % par le groupe de défense et d’ingénierie norvégien Kongsberg, produit depuis le début des années 2000 un véhicule blindé à roues, l’AMV, qui connaît des succès importants sur les marchés internationaux avec près de 1 600 véhicules commandés par six pays étrangers (Afrique du Sud, Croatie, Emirats Arabes Unis, Pologne, Slovénie, Suède). Les Pays-Bas disposent d’une tradition de construction navale militaire qui remonte à plusieurs siècles, et le seul chantier à spécialisation militaire du pays (Damen Schelde Naval Shipbuilding, filiale du chantier naval civil Damen qui appartient à une famille néerlandaise) est parvenu ces dernières années à exporter des corvettes (Indonésie et Maroc), des navires de surveillance hydrographique (Thaïlande et Vietnam) et des navires pour garde-côtes (Suède). Enfin, la Suède, qui compte quelques 10 millions d’habitants, fait partie des rares pays au monde à produire et commercialiser un avion de combat, le Gripen, commandé à ce jour par cinq armées de l’air étrangères (Afrique du Sud, Brésil, Hongrie, République tchèque, Thaïlande).

Malgré la diversité des secteurs étudiés (terrestre, naval et aéronautique), ces armements ont pour point commun d’être originaires d’Etats qui disposent de capacités financières et industrielles plus limitées que les principaux producteurs européens dans le domaine militaire. Cette situation porte donc à croire que ces derniers sont parvenus à des succès commerciaux sur les marchés export dans le cadre de stratégies qui diffèrent de celles des principaux acteurs dans ce domaine.

Etude du positionnement concurrentiel et modèle des stratégies de base

Afin d’étudier les armements identifiés dans la première partie (véhicules militaires finlandais, navires de guerre néerlandais et avions de combat suédois), les travaux de Michael Porter sont mobilisés ici afin de déterminer leur positionnement concurrentiel sur les marchés internationaux. Professeur d’économie industrielle et de stratégie d’entreprise à l’Université de Harvard, M. Porter a marqué la pensée stratégique dans le contexte des mutations économiques des années 1980 et 1990, à savoir une baisse de la croissance, une concurrence accrue dans les secteurs traditionnels de l’économie et une internationalisation des échanges, autant d’éléments qui caractérisent depuis la fin de la Guerre froide le secteur de la défense. Dans ce contexte, M. Porter considère que la clé du succès d’une entreprise réside dans sa capacité à bien comprendre son environnement et la dynamique concurrentielle, de façon à se positionner solidement sur un marché via l’obtention d’un avantage unique (avantage concurrentiel).

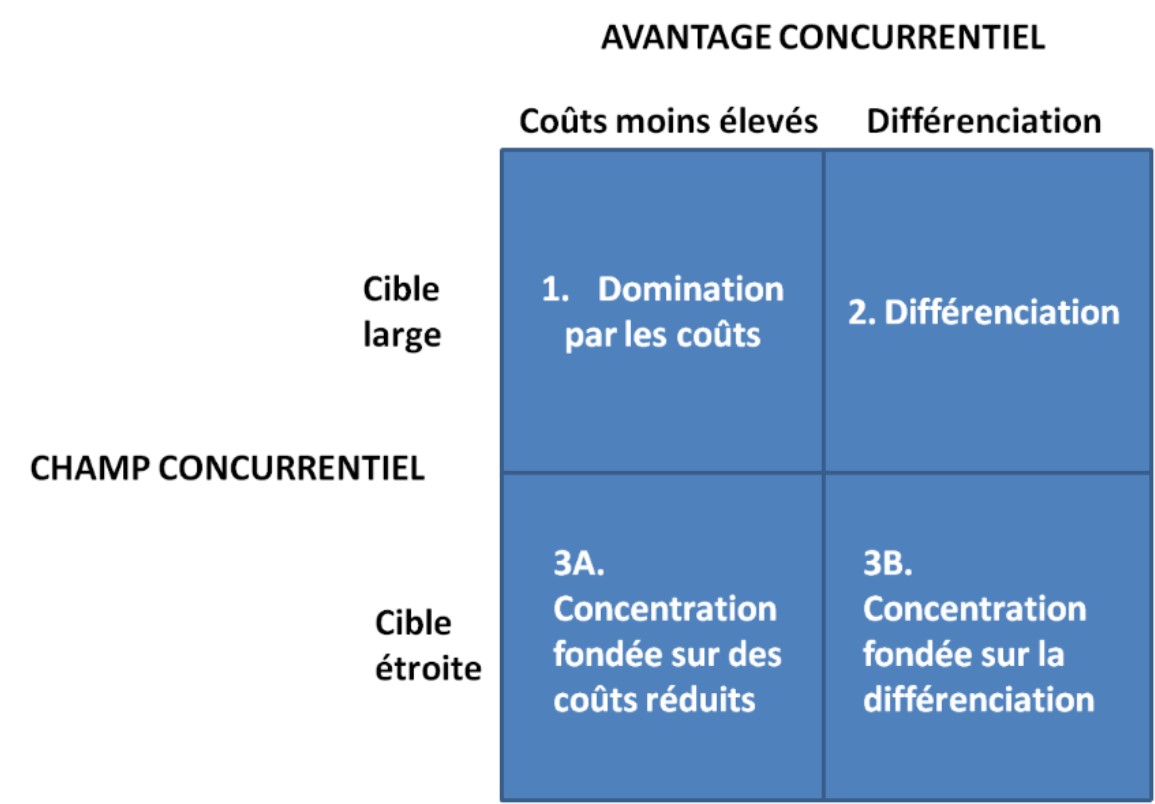

Ainsi, « l’approche de M. Porter repose sur l’hypothèse qu’une analyse approfondie de l’environnement (du champ de bataille où se mène la lutte concurrentielle) est la condition essentielle de la réussite. La structure industrielle détermine des logiques concurrentielles qui déterminent à leur tour des comportements stratégiques et une performance »Michel Gervais, Stratégie de l’entreprise, 5ème éd., Paris, Economica, 2003, 464 p., p. 104. Cette bonne connaissance de l’environnement doit permettre à l’entreprise de faire le choix d’une stratégie à la fois adaptée à ses forces et difficile à reproduire par ses concurrents. M. Porter distingue ainsi trois grandes catégories de stratégies, dites stratégies de baseMichael Porter, Choix stratégiques et concurrence. Techniques d’analyse des secteurs et de la concurrence dans l’industrie, 1980 pour la première éd., Paris, Economica, 1982, 426 p. Michael Porter, L’avantage concurrentiel, 1985 pour la première éd., Paris, Dunod, 1999, 647 p.. Conçues pour l’étude des entreprises civiles en situation concurrentielle, celles-ci sont adaptées ci-après aux spécificités des industries militaires. Elles sont utilisées comme grille d’analyse dans la suite de cet article.

- La stratégie de différenciation vise à différencier le produit ou le service offert par la firme afin de le doter d’un attribut qui soit ressenti comme unique au niveau de l’ensemble du secteur. Elle n’implique pas une négligence à l’égard des coûts, mais ces derniers ne constituent pas l’objectif principal. Dans cette perspective, l’entreprise choisit quelques caractéristiques perçues comme importantes par un grand nombre de clients du secteur, et se met seule en position de satisfaire ces besoins. Cette position est rémunérée par un surprix, qui doit dépasser les coûts supplémentaires liés à la recherche de l’originalité. Dans le secteur de la défense, la stratégie de différenciation constitue la tendance principale de la production d’armement chez les principaux producteurs, qui cherchent à obtenir des matériels particulièrement sophistiqués sur le plan technologique. L’objectif est de disposer d’équipements performants avant tout destinés aux forces armées nationales, alors que les coûts de production constituent un critère secondaire. A l’exception de certains domaines particulièrement sensibles comme la dissuasion nucléaire, la plupart de ces grands programmes d’armement font cependant par la suite l’objet de tentatives d’exportation. La différenciation repose alors à la fois sur la performance du produit, sur la qualité des autres prestations (formation des armées locales, maintenance du matériel sur le long terme, accords de compensation industrielle et de transfert de technologie) mais aussi sur des accords politiques (vente de matériel majeur comme élément d’un rapprochement militaire et diplomatique entre deux Etats) qui sont susceptibles de justifier un surprix.

- La stratégie de domination par les coûts caractérise au contraire la situation dans laquelle l’obtention d’un coût faible par rapport à celui des concurrents devient l’élément central de la stratégie, bien qu’il ne soit pas possible de négliger des aspects tels que la qualité ou les services… Dans le cadre d’une telle stratégie, une firme entreprend de devenir le producteur aux coûts peu élevés de son secteur. Elle vise alors une cible large et sert de nombreux segments. Dans le secteur de la défense, la stratégie de domination par les coûts fait référence à la conception d’un matériel plus basique et plus rustique que ceux proposés par d’autres producteurs, de façon à diminuer les coûts. Tous les Etats sont potentiellement concernés : pays émergents qui ne disposent pas de l’ensemble des compétences technologiques requises pour produire des armements complexes, pays industrialisés qui cherchent à diversifier leur production et leurs débouchés, ou encore pays industrialisés qui continuent de produire et d’exporter un matériel relativement ancien mais qui suscite toujours l’intérêt sur les marchés internationaux, et dont le prix de vente est peu élevé du fait des économies d’échelles... Or en temps de paix, la production d’armement dans le cadre d’une stratégie de domination par les coûts est susceptible de satisfaire les besoins d’un certain nombre de gouvernements, soit du fait d’un budget de la défense restreint, soit dans le cadre d’une doctrine de défense qui repose sur l’absence de menace militaire significative.

- La stratégie de concentration consiste enfin à se focaliser sur un groupe particulier de clients, sur un seul segment de la gamme des produits, ou sur un marché géographique particulier. Contrairement aux stratégies de domination par les coûts et de différenciation qui visent à atteindre des résultats au niveau de l’ensemble d’un secteur, la stratégie de concentration s’organise autour d’une cible particulière. Elle repose en effet sur l’idée que la firme est capable de desservir une cible stratégique restreinte plus efficacement, ou en consommant moins de ressources que les concurrents qui interviennent dans un domaine plus large. Cette stratégie permet d’offrir soit un produit ou un service à moindre coût, soit un produit ou un service différencié, soit les deux à la fois. Dans le secteur de la défense, la tendance à la concentration se justifie à partir du moment où la contrainte budgétaire ne permet pas de multiplier les domaines d’intervention. Les Etats étudiés dans cet article, qui bénéficient de capacités financières et industrielles inférieures à celles des principaux producteurs, ne peuvent en effet être présents que sur quelques domaines d’intervention précis, pour lesquels ils bénéficient d’avantages concurrentiels sur les marchés internationaux. Reste à déterminer si cette stratégie de concentration repose sur des coûts réduits ou sur une recherche de différenciation.

Application du modèle des stratégies de base aux études de cas

- Les véhicules militaires finlandais. L’industrie européenne des véhicules militaires est fortement fragmentée sur une base nationale, ce qui s’explique fondamentalement par les caractéristiques économiques de ce secteur : les frais de R&D sont relativement peu élevés lorsque rapportés au naval et à l’aéronautique, et les séries produites y sont relativement importantes, avec souvent plusieurs centaines d’unités fabriquées. La Finlande est un petit acteur dans ce domaine, et elle ne produit qu’une seule catégorie de véhicule militaire, l’AMV, ainsi que des systèmes de mortiers à tourelle destinés à être montés sur des véhicules blindés. Ces capacités remontent aux années 1980 à la demande de l’armée finlandaise qui avait besoin d’un véhicule destiné à transporter sous blindage léger des unités d’infanterie dans les vastes zones de taïga du pays. Ce véhicule connaît ensuite des succès significatifs à l’exportation car il s’avère être parfaitement adapté aux opérations de maintien de la paix ainsi qu’aux projections de forces à l’étranger. La fin de la Guerre froide qui bouleverse les caractéristiques du marché européen de l’armement terrestre renforce alors l’intérêt pour ce type de plateforme, avec une hausse de la demande pour des véhicules plus légers et polyvalents. L’industrie de défense finlandaise, consolidée dans l’entité majoritairement publique

Patria à la fin des années 1990, conçoit alors une nouvelle génération de véhicule à roues, l’AMV qui reste commercialisé aujourd’hui après plusieurs programmes successifs d’améliorations.

Or avec ce véhicule, « Patria poursuit une stratégie de positionnement sur des marchés de niche tenant du medium cost voire du low cost »Aude-Emmanuelle Fleurant et Yannick Quéau, Quelles perspectives pour l’industrie européenne des armements terrestres?, Paris, IFRI, 2014, 59 p., p. 42. En effet, comme son prédécesseur, l’AMV est caractérisé par « l’utilisation importante de composants commerciaux prêts à l’usage afin de diminuer les coûts de production »Richard Ogorkiewicz, « Patria positions AMVs as solution to the demand for wheeled armoured vehicles », Jane’s International Defence Review, 1er janvier 2005.. En outre, ces deux véhicules sont à roues (6x6 puis 8x8), c’est-à-dire qu’ils utilisent un train de roulement moins onéreux car plus proche des technologies civiles que les véhicules chenillés, qui nécessitent des coûts de conception et de maintenance plus élevés. Or l’évolution du marché des véhicules militaires consécutive à la fin de la Guerre froide tend à ce qu’un nombre croissant d’Etats européens utilise des véhicules à roues pour des missions effectuées par des véhicules chenillés, dans le contexte de l’affrontement bipolaire et du risque d’un affrontement majeur en Europe. Cette situation va donc clairement dans le sens d’une stratégie de concentration (spécialisation sur une seule catégorie de véhicule) qui repose sur une recherche de domination par les coûts (production d’un matériel peu onéreux par rapport aux plateformes proposées par les principaux pays producteurs). Cette activité a constitué un segment de marché à la fin de la Guerre froide dans le cadre d’opérations de maintien de la paix et de projection de troupes en-dehors du territoire national, avant de devenir un marché beaucoup plus important à partir des années 1990, du fait de l’évolution des armées européennes vers des forces plus légères, mobiles et polyvalentes.

- Les navires de guerre néerlandais. Tout comme le secteur des véhicules blindés, la construction navale militaire est également fortement fragmentée en Europe, avec une différence cependant : alors que les chantiers navals (construction de navires et intégration de systèmes) restent avant tout organisés sur une base nationale, les équipementiers (propulsion, électronique, radars et armements) sont au contraire en grande partie consolidés et internationalisés. A l’échelle européenne, les Pays-Bas sont un petit producteur et la stratégie néerlandaise consiste à « développer des technologies innovantes et obtenir une position de marché forte dans les domaines de niche des opérations amphibies, des plateformes de commandement et de navires-mère, ainsi que dans les navires de patrouille en mer »Joris Janssen Lok, « Dutch shipbuilders plot survival course through OPV and special mission niche », Jane’s International Defence Review, 6 août 2006.. Alors que la Marine des Pays-Bas a abandonné progressivement les navires les plus lourdement armés à la fin de la Guerre froide (frégates, destroyers), l’industrie néerlandaise a suivi l’évolution du client national et s’est repositionnée sur des segments de production moins ambitieux. Ce faisant, elle s’est en partie conformée aux évolutions du marché européen, caractérisé par une demande restreinte pour des navires de guerre majeurs et un intérêt plus marqué pour des navires de plus petite taille, polyvalents et adaptés à la défense des zones côtières (présence en mer, opérations militaires de basse intensité, lutte contre les trafics et la piraterie…).

En particulier, le chantier naval militaire néerlandais Damen Schelde Naval Shipbuilding est à l’origine de la production de la gamme de navires SIGMA (Ship Integrated Geometrical Modularity Approach), dans le cadre d’une technologie de conception de navires « qui repose sur le recours généralisé aux standards commerciaux et à l’utilisation de modules de coque standardisés. La direction de Schelde considère que cette approche, combinée avec des pratiques commerciales et la disponibilité de ressources de construction à bas coûts au sein du groupe Damen, va fournir un avantage concurrentiel sur le marché en expansion des navires de patrouille, et des corvettes »Richard Scott, « SIGMA puts geometry back on the design syllabus », Jane’s Navy International, 1er mai 2007.. L’accent porte donc sur la conception de petits navires à faible coût comme les navires de patrouille en mer (offshore patrol vessel) et les corvettes, en mettant en avant des synergies commerciales du fait de l’appartenance de l’entreprise à un chantier naval civil.

L’industrie navale militaire néerlandaise se focalise donc sur quelques segments de marché uniquement (stratégie de concentration) et, à l’exception des navires de commandement, de logistique et de ravitaillement, elle se spécialise sur les navires de taille intermédiaire. Elle cherche, par le recours à la complémentarité et aux synergies avec des technologies civiles, mais aussi par la recherche de standardisation et de modularité, à proposer des bâtiments à des prix compétitifs (stratégie de domination par les coûts). Dans un contexte géopolitique marqué par un accroissement des menaces asymétriques (trafics, piraterie, terrorisme), ce positionnement concurrentiel satisfait aussi bien le client national qu’un certain nombre de marines étrangères, soit qu’elles n’aient pas besoin de navires conçus pour des affrontements de haute intensité, soit qu’elles cherchent à diversifier leurs flottes de façon à couvrir un large spectre de missions.

- Les avions de combat. Compte tenu des multiples défis que représente la réalisation d’un programme aéronautique militaire, sept pays seulement sont aujourd’hui à même de produire, seul ou en coopération un avion de combat : Allemagne, Chine, Etats-Unis, France, Royaume-Uni, Russie et Suède. Les producteurs y sont en outre confrontés à une double difficulté : d’une part les restrictions budgétaires importantes dans un grand nombre de pays qui viennent limiter l’ampleur des programmes aéronautiques et, d’autre part, l’intérêt croissant suscité par les drones, ces derniers étant actuellement plus adaptés à certaines missions (renseignement) sur les théâtres extérieurs. En dépit de la consolidation importante du secteur aéronautique européen, qui s’explique notamment par les coûts considérables de R&D qui ont nécessité la mise en œuvre de programmes multinationaux dès les années 1960, trois aéronefs sont actuellement produits en Europe : Eurofighter (paneuropéen), Gripen (Suède) et Rafale (France).

Il en résulte que, « pour les avionneurs occidentaux et russes, le seul relais de croissance à court terme passe inévitablement par l’export ». Or dans ce contexte, « il demeure que le marché d’exportation des avions de combat est segmenté par les capacités de financement des pays acheteurs potentiels […]. De facto cette segmentation signifie que les avions de combat bimoteurs de dernière génération ne concourent que pour une fraction du marché total »Guillaume Steuer, « Avions de combat : affrontements décisifs », Air et Cosmos, 12 juin 2009, no 2176, pp. 62-72.. A titre d’illustration et malgré les difficultés que représente l’estimation du coût d’un matériel militaire, Struys et al. comparent en 2015 le coût de l’heure de vol des principaux avions de combat actuellement sur le marché à l’aide de données IHS-Jane’s : F-35 (Etats-Unis) 21 000 $, Eurofighter (paneuropéen) 18 000 $, Rafale (France) 16 500 $,

F-18E/F (Etats-Unis) 11 000 $, F-16 (Etats-Unis) 7 700 $, Gripen (Suède)4 700 $Wally Struys, Joseph Henrotin et André Dumoulin, Le remplacement des F-16 belges : une analyse exploratoire, Bruxelles, Réseau Multidisciplinaire d’Etudes Stratégiques, 2015, 62 p., p. 31.

Cette segmentation du marché en fonction du coût des différents appareils et des capacités financières des demandeurs évoque clairement les stratégies génériques au sens de M. Porter. A une stratégie de différenciation représentée par un appareil comme le F-35 s’opposerait une stratégie de domination par les coûts symbolisée par des aéronefs comme le F-16 du fait du nombre considérable d’unités produites, mais aussi par le Gripen. Dans un contexte où les coûts sont potentiellement amenés à jouer un rôle déterminant en effet, le Gripen, « ce petit appareil de combat multirôle, proposé à 30 M$, est pourtant plus cher que les F-16 d’occasion proposés par les Etats-Unis. Mais il est d’une part plus moderne et, surtout, il est offert dans le cadre d’accords de compensation attractifs »Patrick Brunet, « Rebond du marché des avions de combat », Air et Cosmos, 1er mars 2002, no 1832, pp. 34-35.. En particulier, « dès son lancement, en 1982, ce qui ne s’appelait pas encore le JAS39 Gripen fut conçu comme un appareil à la fois performant et suffisamment polyvalent. Avec un objectif de taille en toile de fond, celui d’un appareil économique à mettre en œuvre »Antony Angrand, « Saab Gripen : couteau suédois », Air et Cosmos, 19 décembre 2014, no 2434, pp. 24-25.. Pour ce faire, un grand nombre de composants et d’équipements de l’appareil sont de conception étrangère, à commencer par le moteur, conçu par le conglomérat américain General Electric.

Le positionnement concurrentiel de l’industrie aéronautique militaire suédoise correspond donc, comme pour les autres armements étudiés ici, à une stratégie de concentration (fabrication d’un seul avion, bien que celui-ci soit polyvalent et puisse assurer une diversité de missions) qui repose sur une domination par les coûts c’est-à-dire que l’appareil est proposé à un prix de vente inférieur à celui des plateformes concurrentes. Les autres caractéristiques ne sont cependant pas négligées, en particulier au niveau des compensations industrielles. Certes, les performances techniques de l’appareil sont inférieures à celles des appareils proposés par des constructeurs plus importants. Mais elles s’avèrent suffisantes pour satisfaire les besoins d’un certain nombre d’Etats acquéreurs : le meilleur exemple de cette situation réside peut-être dans le choix du Brésil en 2013 en faveur du Gripen face au Rafale français et au F-18 américain. Cette situation s’explique par des considérations économiques (le coût restreint de l’appareil par rapport aux plateformes concurrentes) et par le contexte géopolitique (le Brésil exprimait un besoin pour un avion de surveillance et de défense du territoire et non pour un avion destiné à mener une politique régionale ou à être opérationnel dans un contexte de crise grave menaçant les intérêts vitaux du pays)Guillaume Paul, « Brésil : pourquoi le Gripen a surpassé le Rafale ? », BFM business, 19 déc. 2013..

Conclusion

Le recours à ces trois études de cas confirme l’hypothèse selon laquelle les armements en provenance d’Etats qui disposent de capacités budgétaires et industrielles restreintes par rapport aux principaux producteurs se caractérisent par un positionnement concurrentiel spécifique sur les marchés internationaux. On observe que les productions des trois secteurs étudiés (construction de véhicules militaires en Finlande, de navires de guerre aux Pays-Bas et d’avions de combat en Suède) correspondent à des stratégies de concentration qui reposent sur une domination par les coûts au sens de Michael Porter. Si un tel positionnement limite l’ampleur des débouchés des Etats étudiés par le choix d’une cible étroite, il contribue également à les protéger des pressions de la concurrence par la mise sur le marché d’un produit aux caractéristiques spécifiques et difficiles à reproduire : un matériel neuf et de qualité, moins performant que les produits concurrents conçus par les principaux producteurs mais également moins onéreux ce qui satisfait un besoin existant de la part d’un certain nombre d’Etats acquéreurs qui, pour des raisons économiques et/ou stratégiques, n’ont pas besoin d’un matériel plus sophistiqué. On a donc affaire à une production qui concurrence par le bas l’offre de référence en provenance des principaux pays producteurs. Ce faisant, il serait intéressant de poursuivre des recherches dans deux domaines mis en évidence dans le cadre de cet article : le poids de la dualité dans les armements, et l’importance économique au niveau européen et mondial de ce marché « intermédiaire » en matière de défense.

Stratégies concurrentielles et industries de la défense : une approche par les exportateurs européens de "second rang" dans le domaine des armements majeurs

Adrien Caralp, DEFENSE&Industries n°10, décembre 2017

Télécharger l'article au format PDF

Partager

Sommaire du n°10 :

- Stratégies concurrentielles et industries de la défense : une approche par les exportateurs européens de "second rang" dans le domaine des armements majeurs

Télécharger le numéro au format PDF