Sommaire du n°12 :

En Europe, la France, le Royaume-Uni, l’Allemagne, l’Italie, l’Espagne, la Suède et les Pays-Bas détiennent des compétences industrielles et technologiques historiques dans le domaine naval militaire. Situés dans le premier cercle des Etats producteurs et exportateurs au niveau mondial, leur positionnement est le fruit de choix de politiques publiques (stratégie d’acquisition, financement de la recherche et de l’innovation, politique industrielle), lesquels auront permis l’émergence d’une filière nationale structurée autour d’un voire deux industriels pivots et d’industriels de second rang détenteurs de compétences de niche. Le principe fondateur commun est celui de l’accession à l’indépendance nationale en matière de conception, construction et entretien d’équipements de défense considérés stratégiques pour la sécurité nationale. Suivant leur politique de défense et leurs capacités financières, ces Etats ont concrétisé leur ambition industrielle et technologique sur une gamme de plateformes et systèmes plus ou moins étendue, sur les segments navires de surface (des navires de faible tonnage jusqu’aux frégates de premier rang) et, le cas échéant, sous-marins (SNLE, SNA, sous-marins d’attaque conventionnels).

Spécificités du secteur et principales dynamiques

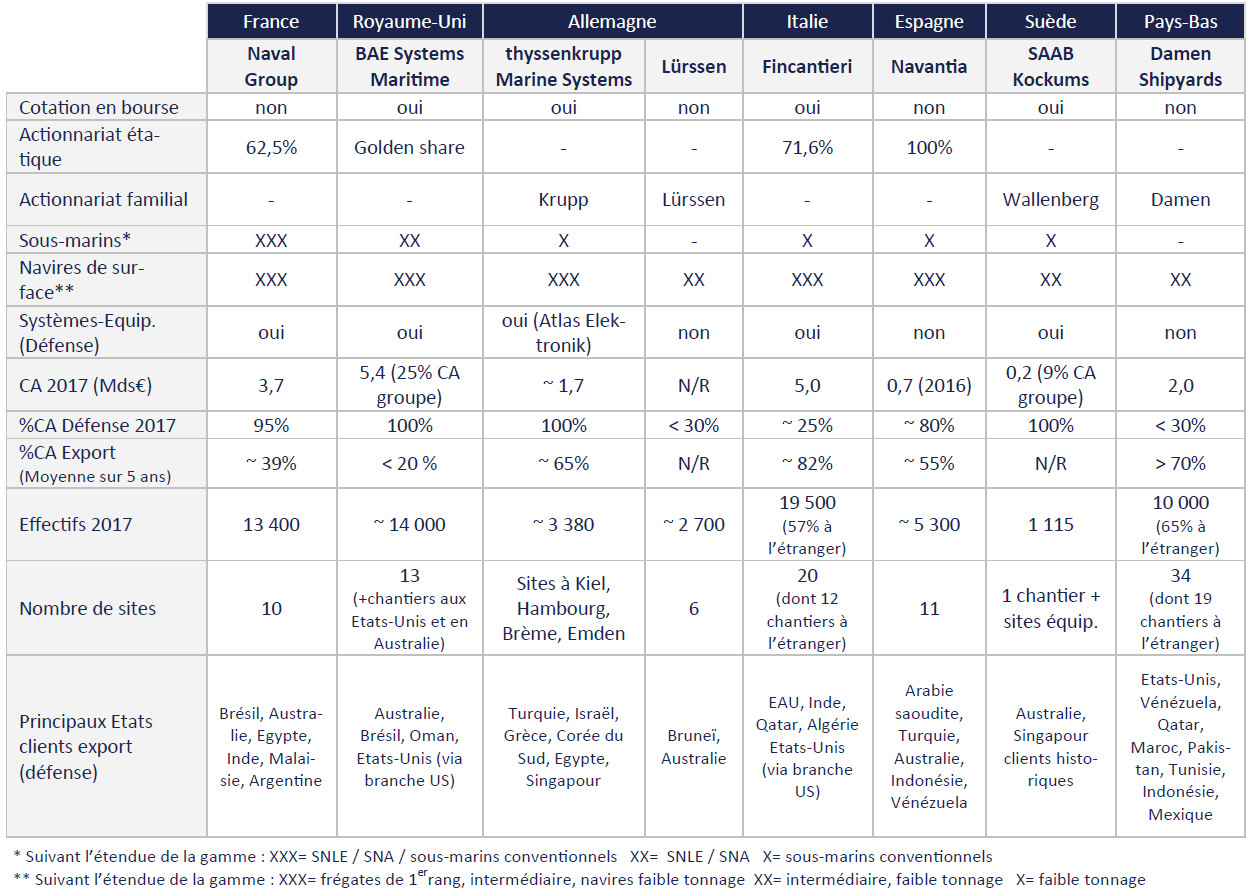

Le profil des entreprises constituant la colonne vertébrale du secteur naval militaire européen diverge aujourd’hui en de nombreux points : profil actionnarial, cotation en bourse et présence de l’Etat au capital ; périmètre du portefeuille produits/services ; positionnement dans la chaîne de valeur (plateformiste/intégrateur avec ou sans compétences « Systèmes et équipements ») ; présence sur le marché civil ; degré de dépendance à la commande nationale ; stratégie d’internationalisation des activités (voir tableau ci-après). C’est ainsi que l’on trouve des entreprises spécialisées (« pure player ») dans le naval militaire (Naval Group, Navantia) et d’autres à dominante civile (Fincantieri, Damen Shipyards, Lürssen), intervenant aux côtés de grands groupes de défense aux activités multisegments (BAE Systems, Saab) et d’une entité intégrée à un conglomérat industriel (Thyssenkrupp, maison-mère de TKMS). Parmi ces entreprises, certaines sont cotées en bourse (Fincantieri, BAE Systems, Thyssenkrupp, Saab), certaines voient leur capital majoritairement détenu par l’Etat (Navantia, Fincantieri et Naval Group).

Si ces entreprises « tête de filière » jouissent d’une position privilégiée sur leur marché domestique respectif en tant que maître d’œuvre des principaux programmes nationaux, de nouveaux entrants viennent troubler la donne dans le contexte de l’ouverture progressive des marchés publics de défense à la concurrence. Tel est le cas au Royaume-Uni avec le sud-coréen DSME (maître d’œuvre du programme de navires ravitailleurs MARS) mais également en Allemagne avec German Naval Yards (intégré au consortium en charge du programme de corvettes K130 aux côtés de TKMS et Lürssen ; une offre présélectionnée pour le futur programme de navires multi-missions MKS 180). Ces évolutions reflètent la volonté de certains Etats de limiter leur dépendance vis-à-vis de leur fournisseur historique, notamment quand celui-ci ne donne pas satisfaction (difficultés rencontrées par BAE Systems et TKMS sur le segment navires de surface). Elles sont également symptomatiques d’une décennie profondément marquée par les problématiques budgétaires. Réduction du nombre d’unités commandées, retard dans la notification des contrats et dans le lancement de programmes de nouvelle génération, scandent ainsi la période la plus contemporaine.

Face à des Etats européens aux marges de manœuvre financières limitées donc attentifs aux réductions de coûts, leurs fournisseurs historiques n’ont eu d’autres choix que de s’adapter. L’objectif est de gagner en compétitivité. Les maîtres d’œuvre ont engagé la modernisation de leur outil industriel tout en rationalisant leurs chantiers (suppression des surcapacités, spécialisation des sites) et en révisant leur stratégie d’approvisionnement (un levier Achats synonyme pour les sous-traitants de pression sur les prix). Tous ne l’ont pas mis en œuvre avec la même intensité, comme l’espagnol Navantia, aujourd’hui dans une situation particulièrement difficile (et aggravée par les problèmes techniques récurrents rencontrés sur le programme de sous-marin S-80). Ces dernières années ont aussi vu certaines entreprises réviser leur périmètre d’activités. L’allemand TKMS s’est ainsi recentré dans le domaine naval militaire, en se séparant de l’ensemble de ses filiales civiles entre 2008 et 2015, et en montant en compétences dans les systèmes par le biais de la reprise d’Atlas Elektronik en 2017. Naval Group a initié récemment un mouvement équivalent de recentrage, conséquence d’une stratégie de diversification avortée dans le nucléaire civil et les énergies marines renouvelables. De son côté, Navantia tente de garder le cap dans ses tentatives de diversification dans la construction civile (pétroliers, entretien et rénovation de paquebots ; avec pour certains contrats l’aide de DSME).

Des mouvements menés par les entreprises les plus exposées au marché civil

Les mouvements les plus significatifs en Europe auront été menés par les groupes les plus exposés au marché civil, en l’occurrence l’italien Fincantieri, le néerlandais Damen et l’allemand Lürssen. La recherche de la taille critique en est la première motivation en raison de la montée en puissance des groupes chinois et des perspectives de croissance en Asie. Profitant des difficultés du sud-coréen STX Corp., Fincantieri a su tirer son épingle du jeu avec la reprise de STX France en 2017 (lui permettant de détenir plus de 50% du marché mondial des navires de croisière devant l’allemand Meyer Werft et d’entrer sur le marché défense français), une opération intervenue cinq ans après le rachat de STX OSV (intégration de 10 nouveaux chantiers situés à l’étranger et diversification vers les marchés civils de l’offshore). En 2018, la mise en place d’une coentreprise et d’un partenariat stratégique avec le conglomérat China State Shipbuilding Corp. illustrent le pivotement manifeste du groupe italien vers l’Asie. L’acquisition de Blohm&Voss en 2016 permet à Lürssen de renforcer ses activités sur les segments réparation et conversion ainsi que construction de navires militaires de premier rang. Enfin, en 2018, la reprise de 51% du capital du chantier roumain Daewoo Mangalia Shipyard Industries (DMSI) cédés par le sud-coréen DSME offre la possibilité à Damen Shipyards de consolider sa présence industrielle dans un pays dit « bas coût » (propriétaire du chantier de Galati depuis 1999).

Une opération « particulière » aura toutefois marqué le secteur naval militaire : la cession par TKMS de sa filiale suédoise (ex-Kockums) en 2014, et ce, sous la pression des autorités suédoises peu disposées à voir des actifs jugés stratégiques pour la sécurité nationale (compétences sur le segment sous-marin d’attaque conventionnel et technologies AIP) s’évaporer faute de volonté et d’investissements de l’industriel allemand. L’entité évolue depuis lors dans le giron du groupe SAAB et assure la maîtrise d’œuvre du programme de sous-marin A26. Plus récemment, la prolongation des discussions entre Naval Group et Fincantieri (dans le contexte de la reprise de STX France) autour d’une éventuelle alliance aux contours limitées aura surtout illustré la primauté des logiques de concurrence dans un secteur caractérisé par l’absence de grands programmes menés en coopération (les programmes franco-italiens FREMM et Horizon s’étant traduits par des coopérations industrielles marginales).

A court et moyen terme, les déboires financiers de Navantia et ceux de la maison-mère de TKMS sont potentiellement susceptibles de faire bouger les lignes en Espagne et en Allemagne. De nouveaux scénarios d’alliances industrielles entre chantiers d’Europe du Nord (Damen, Saab Kockums), associant le cas échéant des chantiers allemands (Lürssen), pourraient également émerger, portés par le dynamisme de la coopération régionale et, dans une certaine mesure, par l’ouverture des marchés (programme MKS 180).

L’export indispensable : la décennie 2010 véritable point de bascule

Si l’Europe n’est pas encore le théâtre d’opérations de concentration horizontale d’ampleur, un phénomène a en revanche gagné du terrain, celui de l’internationalisation des activités. Deux facteurs contribuent à cette accélération : la baisse des commandes nationales rendant l’export indispensable et la montée des exigences clients en matière d’offsets et de partenariats. Les motivations à l’exportation ont toujours été fortes du côté des industriels européens, eu égard à la taille restreinte de leur marché domestique (soutien des activités et des compétences en période de sous-charges, réduction du coût unitaire de production grâce à l’effet de série, amortissement des frais de développement, quête de nouveaux débouchés et d’une meilleure répartition des risques). Cette orientation n’est donc pas nouvelle et, depuis de nombreuses années, ces entreprises s’affrontent sur les marchés européens et grand export.

Mais la décennie 2010 constitue en la matière un point de bascule. D’opportunité commerciale, l’export est devenu un véritable socle structurant des activités. Au cours des cinq dernières années, la part des ventes à l’international des principaux maîtres d’œuvre européens du secteur naval se situent ainsi en moyenne dans une fourchette allant de 35% jusqu’à 85% du chiffre d’affaires. L’« injonction d’exportation » transparaît clairement pour les nouvelles générations de bâtiments. Pas de viabilité économique long terme d’un programme national sans export. Cette logique est particulièrement prégnante pour le programme britannique de frégates T-26, avec l’Australie comme premier client et partenaire depuis août 2018 mais également pour le programme suédois de sous-marin A26. La signature, en 2015, d’un accord de coopération, entre Saab Kockums et Damen Shipyards, en vue du programme de renouvellement de la flotte de sous-marins de la Marine néerlandaise, préfigure une potentielle convergence d’intérêts au niveau des Etats et des entreprises (approche conjointe des marchés à l’international d’ailleurs en œuvre depuis cette date sur le segment des navires de surface). Dans le cadre du marché des futurs sous-marins norvégiens remporté par TKMS début 2017, Allemagne et Norvège se sont accordées sur une approche fondée sur un partage des coûts (acquisition, développement, logistique, opérations) grâce à l’établissement d’une flotte censée être commune. En France, le programme de frégates FTI a été conçu de manière à répondre aux besoins nationaux et export. Plus généralement, les industriels ont adapté leurs portefeuilles produits afin d’être au plus près du marché, par exemple en étoffant leur offre sur les segments navires de petit et moyen tonnage et en misant sur des plateformes modulaires mais également sur les services. Tel est le cas pour Navantia, Fincantieri, Damen ou encore Naval Group.

Les coopérations industrielles et les partenariats stratégiques comme conditions d’entrée

L’export influence d’autant la stratégie d’ensemble de l’entreprise (R&D, implantations, organisation industrielle et commerciale, logistique, achats) que les contraintes d’accès aux marchés ne cessent de s’accroître. Aux contraintes règlementaires s’ajoutent les exigences en matière d’offsets directs et semi-directs d’Etats clients désireux de développer, voire de créer ex nihilo, une base industrielle et technologique nationale considérée comme une véritable garantie de souveraineté. Transferts de technologies et de compétences, codéveloppement et coproduction, cession de licence, contrats de sous-traitance, partenariats de R&D, formation du personnel et assistances techniques, ce panel varié d’exigences implique de s’implanter localement (filiales, JV, acquisition d’entreprises) et de mobiliser durablement des ressources financières et humaines. En outre, les accords négociés se trouvent généralement enchâssés dans le cadre de partenariats stratégiques (niveau intergouvernemental et interentreprise) liant les deux parties sur le long terme.

Désormais, toutes les zones export sont concernées et tous les types de bâtiments (dont les systèmes et les équipements). Tel fut le schéma retenu, par exemple, par la Corée du Sud, la Turquie, Singapour, l’Inde, le Brésil et l’Australie pour leur marché d’acquisition de sous-marins (et, à terme, par la Pologne pour son programme Orka, par les Pays-Bas, voire l’Italie), ou encore par la Malaisie, l’Indonésie, l’Australie, les EAU, l’Arabie saoudite, le Brésil, le Mexique, le Canada et la Roumanie dans le domaine des navires de surface. Cette réalité s’impose aux Etats exportateurs, aux maîtres d’œuvre et à leur supply chain. Si les coopérations industrielles qui en découlent sont porteuses d’opportunités, elles sont asymétriques par nature et exposent les fournisseurs étrangers aux risques de comportements opportunistes de leurs « partenaires » locaux (généralement désignés par l’Etat client).

L’approche des marchés s’est donc complexifiée, et avec elle les facteurs d’attractivité d’une offre. De plus, l’intensité concurrentielle est telle, marquée par la montée en puissance des industriels chinois, russes, sud-coréens, indiens et turcs, que les Etats clients voient leur marge de manœuvre grandir. C’est donc à l’aune de ces évolutions que les Etats producteurs et exportateurs européens et leurs industriels doivent penser avec réalisme l’avenir du secteur pour ne pas subir ces contraintes de marché. Dans ce contexte, face à la concurrence internationale, et au-delà de l’offre de technologies, la capacité à nouer des relations de coopération et de partenariat stables et durables est devenue un facteur de compétitivité déterminant à l’export.