Sommaire du n°2 :

Etat des lieux de la flotte mondiale

Depuis la fin de la Guerre froide, 42 Marines disposent d’une composante opérationnelle, tandis que le parc mondial de sous-marins d’attaque a reculé de 800 à 400 unités. Là où le sous-marin nucléaire d’attaque (SNA) reste l’apanage d’un cercle très réduit de Nations (Etats-Unis, Russie, France, Royaume-Uni, Chine et Inde), le nombre de sous-marins d’attaque conventionnels (Diesel-électrique ou Diesel-électrique et anaérobie), représente aujourd’hui environ 66% de la flotte mondialeDonnées retraitées par l’auteur, sur la base des sources ouvertes disponibles (Flotte de combat, Jane’s UWS, Jane’s Fighting Ship, sites Internet des Marines étudiées, US Naval Institute, rapports de l’ONI et du Congrès américain).. Alors que l’on estime à 260 la flotte de sous-marins d’attaque conventionnels en service, ce sont plus de 80 nouvelles unités qui devraient être construites d’ici 5 à 10 ans. Après une réduction par deux du nombre de plateformes en 25 ans, nous assistons, notamment en Asie du Sud-Est, à un renforcement capacitaire des flottes sous-marines.

Activité industrielle complexeLa construction d’un sous-marin d’attaque (conventionnel ou nucléaire) nécessite entre 500 000 et 1 million d’éléments et plus de 100 systèmes. La construction de la Classe Collins a impliqué une supply chain de 1 600 entreprises et a demandé plus de 2,5 millions d’heures de travail. Pour en savoir plus, voir le site Internet de ASC (http://www.asc.com.au/en/Programs/Submarines/Submarine-Complexity/) et le Rapport annuel d’activité et de responsabilité sociale d’entreprise 2013 de DCNS. et barrières à l’entrée

Activité industrielle à forte intensité capitalistique, la construction de sous-marins d’attaque, conventionnels ou nucléaires, n’est maîtrisée que par un faible nombre d’acteurs. Elle nécessite un haut niveau de maturité technologique, une main d’œuvre très qualifiée, et d’importants investissements (en capital et R&D). Ces conditions représentent donc de véritables barrières à l’entrée pour des acteurs ayant des velléités de pénétrer le marché des sous-marins. Le caractère stratégique des capacités sous-marines signifie également que la maîtrise de la conception et de la réalisation de ce type de plateformes passe par un soutien étatique fort.

Longues à acquérir, ces compétences sont également difficiles à maintenir. Les difficultés rencontrées par BAE Systems lors de la phase de conception du programme Astute, ou encore celles de Navantia pendant la construction de son sous-marin S-80, en offrent une parfaite illustration. Ces expériences montrent également les risques d’une non prise en compte par les Etats producteurs des contraintes et des conditions nécessaires au maintien de savoir-faire critiques sur un segment industriel spécifique.

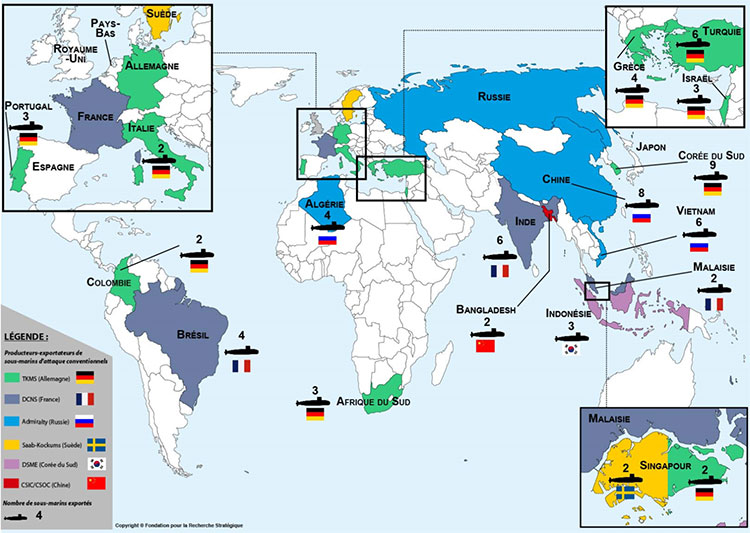

Malgré des barrières à l’entrée élevées, le nombre d’entreprises exportatrices a été multiplié par deux en 20 ans. Au sein de ce paysage industriel fragmenté, notamment en Europe, ce sont désormais 10 entreprises, issues de 9 pays, qui disposent d’une offre à l’export. Nous pourrions également citer les acteurs japonais (MHI et KHI), toutefois ces derniers sont bloqués à l’export en raison de conditions limitatives imposées par la Constitution pacifiste du pays. Par ailleurs, en raison d’un repositionnement stratégique opéré dans les années 1990, BAE Systems n’est plus depuis en situation d’aligner une offre export. Ajoutons enfin, qu’en 2004, la faillite du néerlandais RDM a marqué sa sortie définitive du marché.

Sur ces 10 compétiteurs, seuls 6 ont remporté un ou plusieurs marchés sur la période 2000-2014Données retraitées par l’auteur, sur la base des marchés notifiés dans le monde durant la période 2000-2014 (hors commandes domestiques).. Ainsi, sur la base de ces contrats attribués, quatre cercles d’industriels se dégagent :

- 1er cercle d’entreprises exportatrices : TKMS, DCNS et Admiralty

- 2ème cercle d’entreprises exportatrices : Kockums, DSME et CSIC/CSOC

- Nouveaux entrants sur les marchés export : Navantia, Golçuk Naval Shipyard (via le groupe STM), Fincantieri

- Potentiels entrants sur les marchés export : MHI et KHI (Japon)

Un premier cercle d’acteurs représentant 90% des parts de marché

TKMS (Allemagne)

Un leadership historique fondé sur un business model orienté export

Filiale du conglomérat allemand ThyssenKrupp AG, TKMS est le leader historique du marché des sous-marins d’attaque conventionnels, revendiquant contrôler jusqu’à 60% du marchéPrésentation entreprise.. Toutefois, sur la période 2000-2014, sa part de marché a reculé, pour se situer autour de 48%Sur la période 200-2014, 34 sous-marins TKMS ont été commandés.. TKMS a notamment perdu 2 appels d’offres sur ses marchés historiques (Inde 2005 et Brésil 2009), tout deux remportés par le français DCNS.

Cette domination s’est construite à partir des années 1960 avec le lancement de son offre Type 209. Spécialement conçue pour l’export, ce sous-marin diesel-électrique a été vendu à 69 exemplaires au profit de 14 marinesSite Internet TKMS, fiche produit U-209.. Ce produit phare aura permis au groupe de s’assurer une position monopolistique en Amérique du Sud, avant de voir son hégémonie contestée par DCNS au Chili (1997), puis au Brésil (2009).

Confronté aux exigences grandissantes des Etats-clients en matière de compensations industrielles, TKMS a adopté, dès les années 1970, une stratégie agressive fondée sur l’octroi de licences de production (après réalisation de la tête de série en Allemagne), suivie d’importants transferts de technologies (ToT). Accompagnant l’essor de capacités technologiques et industrielles chez ses principaux clients, cette politique a contribué à tisser de puissants liens de coopération, participant de la pérennisation des relations client-fournisseur. Ainsi, partenaire historique de la Turquie et de la Corée du Sud, TKMS a assisté leurs chantiers navals (Golçuk et DSME) dans leur quête d’autonomie.

Modernisation et extension de gamme

Face à la montée en puissance de ses concurrents (DCNS et son offre Scorpène), TKMS a procédé au remplacement de son offre Type 209 au début des années 2000, avec le lancement du sous-marin diesel-électrique et AIP Type 214. Bien que le groupe continue de produire des kits de modernisation pour son Type 209, les dernières propositions commerciales formulées par TKMS laissent à penser que le groupe allemand aurait décidé de délaisser le bas du segment au profit de ses partenaires Golçuk et DSME. En effet, depuis 2000, dans le cadre des appels d’offres internationaux, TKMS a systématiquement proposé son offre Type 214. Par exemple, dans le cadre du marché indonésien, selon le quotidien turc Hurriyet, TKMS n’a pas proposé d’offre mais a officiellement soutenu celle de Golçuk. Dans le même temps, TKMS n’a pas entravé la candidature de DSME, pourtant fondée sur son Type 209« Turkey, Germany seek submarine sale of $1 » bln, Hurriyet Daily News, 26 août 2011 et « South Korea's DSME in talks with Indonesia over Type 209submarines », Jane’s, octobre 2011..

Développé sur la base du sous-marin diesel-électrique et AIP Type 212A, conçu pour la Bundesmarine (commandé à 6 unités) et exporté vers l’Italie (4 unités), le Type 214, doté d’un système AIP PERMASYN à piles à combustibleSystème à piles à combustible en service sur les SS AIP Type 212A et 214 allemands, dont le principe réside dans l’électricité produite par l’électropyrolise d’hydrogène stocké dans des barres d’hydrure métallique., a été exporté à 22 exemplaires en 14 ans : Grèce (2000 et 2002, 4 unités), Corée du Sud (2000 et 2008, 9 unités), Portugal (3 unités) et Turquie (2009, 6 unités).

L’introduction du Type 214 a coïncidé avec une évolution de son approche export, notamment auprès des Etats affichant l’ambition de se doter de leurs propres capacités de conception et de production. Ainsi, TKMS a accordé à ses partenaires historiques (Corée du Sud et Turquie), et ce, dès la tête de série, la possibilité de produire une grande partie de la plateforme (à l’exception de certaines sections pré-assemblées en Allemagne)« Today’s Special: Turkey Subs », Defense Industry Daily, 13 mai 2014.. En outre, selon Defense Industry Daily, ces accords comprennent un transfert de technologies plus important avec des compensations industrielles pouvant aller jusqu’à 80% (Turquie), comprenant, le cas échéant, le transfert aux partenaires des activités d’intégrationIbid. et Site Internet STM (http://www.stm.com.tr/en/projeler_deniz.html#ytdp).. De plus, ce type de coopération se veut plus engageant dans le domaine des systèmes embarqués (système de combat, Sonar, contremesures, etc.) afin de répondre aux exigences des Etats-clients en matière de contenu local.

Produisant historiquement des plateformes inférieures à 2 000t, TKMS a dévoilé lors du salon Euronaval 2012, un concept de 90m et 4 000t : le Type 216Fiche Type 216 sur le site Internet Navy Recognition.. Elaboré sur la base de son offre Type 214, ce projet constituerait le plus gros sous-marin d’attaque conventionnel AIP au mondeA titre de comparaison, le futur SNA français de la Classe Suffren mesurera 99,5m pou 4 650t.. Marquant la volonté du groupe de compléter sa gamme, ce projet a été spécialement conçu dans la perspective du programme australien SEA1000Le programme SEA1000 vise à moderniser la flotte sous-marine australienne composée de 6 sous-marins d’attaque conventionnels Type 471 (classe Collins) développés par Kockums. Le programme prévoit, dans sa formulation initiale, l’acquisition de 13. plateformes AIP de 4 000t pour ~ 40 G$..

Dans le cadre de ce programme, le MoD australien prévoit l’acquisition de 12 nouveaux sous-marins. Les deux scénarios actuellement privilégiés sont les suivants : (1) évolution de sa classe Collins ; (2) développement d’un nouveau designMoD Australie.. D’après la presse australienne, quel que soit le scénario retenu, le gouvernement du Premier ministre Abbott a fait des enjeux industriels le facteur déterminant de sa prise de décision. Dans ce contexte, et fidèle à ses pratiques historiques, TKMS s’est positionné, comme il l’avait fait en Grèce, en force structurante de l’industrie navale localeEn Grèce, TKMS a, au tournant des années 2000, acquis les chantiers Hellenic Shipyards dans la perspective de futurs marchés (Neptune II et Archimède). En Australie, TKMS a signé un partenariat avec les chantiers navals ASC afin de constituer une future JV.. TKMS a ainsi déclaré être en mesure de livrer 12 Type 216 co-produits localement avec ASC, dans le cadre d’une JV, pour un montant de 20 G$« Germany Joins The Race To Build Australia's New Submarine Fleet», Business Insider Australia, 11 septembre 2014..

Notons également que le groupe a développé un nouveau design dans le cadre du marché singapourien : Type 218SG. Enfin, TKMS dispose d’une offre (Type Dolphin et Dolphin II) uniquement dédiée à son client israélien.

Innover pour conserver son leadership

Dépendant des marchés export (~70% du CA), TKMS est contraint par un business model qui lui impose d’adopter une posture agressive en matière de compensations industrielles (contraintes également renforcées par des exigences grandissantes de la part des Etats-clients). En conséquence, afin de conserver son avance technologique et sa place de leader, TKMS consacre une part importante de son CA au financement des activités de R&D (>10% en moyenne), tout en établissant des partenariats. Ainsi, en coopération avec le groupe espagnol SENER, TKMS a développé une évolution de son système AIP PERMASYN. Cette dernière vise le remplacement des piles à combustible par des batteries au Lithium-Ion moins encombrantes et moins contraignantes en matière de MCO. Partie intégrante de son concept Type 216, ce système pourrait également être installé sur son Type 218SGEn dépit d’une présentation officielle du concept, les experts navals estiment que le Type 218SG pourrait s’agir d’une version modifiée du Type 214..

DCNS (France)

Un développement à l’export initiée dès les années 1960

Avant l’avènement d’une offre Scorpène uniquement dédiée aux marchés export, DCNS a remporté ses premiers contrats à l’international dès la fin des années 1960 (Portugal, Afrique du Sud, Pakistan et Espagne) grâce à son sous-marin d’attaque conventionnel de Type Daphné. Vendu à 15 exemplaires, le Type Daphné était également en service dans la Marine française. Dans les années 1970, la Marine nationale a progressivement remplacé ses Daphné par des sous-marins d’attaque conventionnels Type Agosta 70 (commandés par l’Espagne et le Pakistan). Ceux-ci ont dès lors constitué l’offre export de DCNS jusqu’au développement d’une version améliorée, l’Agosta 90B, notamment dotée d’un système AIP (exporté au Pakistan).

Au plan stratégique, DCNS a très rapidement accompagné ses clients historiques (Espagne et Pakistan) pour la production, avec assistance, des Type Daphné, puis Agosta 70. Ainsi, dès 1968, DCNS a accordé à l’Espagne l’autorisation de produire sous licence (avec assistance française) 4 unités. Ce schéma sera par la suite reproduit à la fin des années 1970 dans le cadre de la construction des 4 Agosta 70 espagnols. Au Pakistan, dans le cadre de l’acquisition en 1994 de 3 Agosta 90BFiche Agosta 90B, Naval Technology., les chantiers de Karachi, avec assistance DCNS, ont réalisé l’assemblage des 2 dernières unités (tête de série produite à Cherbourg). Pionnier en matière de coopération industrielle et technologique, DCNS a, en sus de cet accord, autorisé son partenaire pakistanais à assurer la promotion de l’Agosta 90B sur les marchés export. Conclu au milieu des années 1990, ce partenariat incarnait l’occasion pour DCNS d’occuper le haut du segment avec son offre franco-espagnole Scorpène, tout en conservant une offre d’entrée de gamme relativement compétitive face au Type 209 TKMS.

Scorpène : la difficile coopération franco-espagnole

Lancé dans les années 1990 afin de remplacer la famille Agosta, le programme Scorpène a fait l’objet d’un co-développement et d’une co-production avec le groupe public espagnol Navantia. Cette coopération devait permettre à l’Armada de remplacer ses Agosta 70 et assurer la montée en compétence des chantiers espagnols. En contrepartie, Navantia devait contribuer à l’élargissement du portefeuille de prospects de DCNS, jusqu’ici limité à l’Espagne et au Pakistan (l’Afrique du Sud et le Portugal s’étant depuis tournés vers TKMS). En 1997, l’alliance DCNS-Navantia a remporté au Chili le marché Neptuno (2 Scorpène, ~400 M€). D’après la presse spécialisée française, en vertu de leur accord, DCNS a réalisé 60% des plateformes, ainsi que la partie avant et l’assemblage du 1er de série, tandis que Navantia effectuait 40% du travail, la partie arrière, et l’assemblage de la seconde unité« Navantia : Le deuxième Scorpène chilien traverse l'Atlantique », Mer et Marine, 30 octobre 2006..

Amorçant une dynamique positive sur le grand export (marché européen dominé par TKMS), DCNS et Navantia se sont vus notifier, en 2002, en Malaisie, un contrat d’environ 1,4 G€ portant sur la fourniture de 2 Scorpène. Trois ans plus tard, en 2005, DCNS et Navantia étaient sélectionnés par les autorités indiennes pour la fourniture de 6 Scorpène (dont 2 dotés de l’AIP MESMA), avec transfert de technologies (programme P-75). Cependant, dès 2008, le site de Mer et Marin a révélé que DCNS s’est trouvé contraint de dénoncer son alliance en raison du développement par Navantia d’un programme concurrent : le S-80« Scorpène : DCNS et Navantia en instance de divorce », Mer et Marine, 11 octobre 2008. Depuis 2010, la commercialisation et la construction des sous-marins Scorpène sont uniquement effectuées par DCNS.

Les partenariats stratégiques intergouvernementaux : avantage compétitif déterminant pour DCNS

Comparé à TKMS, DCNS apparaît moins présent à l’export. Toutefois, cette situation tend à évoluer. Ainsi, sa part export, estimée à 26% du CA en 2006, atteint près de 40% du CA en 2013, illustrant le rééquilibrage en cours de son mix-commercial. A cet égard, l’activité « sous-marin » a connu un fort dynamisme sur la période 2000-2014, DCNS captant une part de marché de 17% (3 Etats-clients, 12 unités), principalement en Amérique du Sud (Brésil) et en Asie (Inde, Malaisie)Op. Cit..

Alors que l’Allemagne montre une prudence certaine quant à l’établissement d’un cadre global de coopération défense-armement avec des pays cibles, affaiblissant la position de TKMS auprès de certains prospects, DCNS bénéficie pour sa part du soutien de l’Etat français, par le biais de la signature de partenariats stratégiques globaux (Inde en février 2006, et Brésil en 2008).

Par ailleurs, soumis aux mêmes contraintes que TKMS en matière d’offsets, DCNS accompagne la montée en compétence de ses clients exports « émergents » (construction locale, transfert de technologies et de savoir-faire) : « Nous transférons également notre know-how (notre savoir-faire, NDLR) en matière de conception de base. […] Sans ce transfert de technologie, il n'y aurait pas eu de contrat » (P. Boissier, 2013).

Au Brésil, DCNS a remporté le marché PROSUB (~6,7 G€) en décembre 2008. En partenariat avec le conglomérat Odebrecht, dans le cadre de la JV Itaguai Construcoes Navais (ICN), DCNS co-réalisera 4 Scorpène, et assistera le groupe brésilien dans la conception d’un SNA (hors partie nucléaire). D’après Mer et Marine et DefesaNet, une partie de la tête de série sera produite à Cherbourg (sections avant S3 et S4), tandis que les industriels brésiliens assureront la production de la partie arrière. Les bâtiment 2 à 4 seront pour leur part réalisés localement grâce à un transfert de technologies. En parallèle, DCNS se chargera, dans le cadre d’un transfert de savoir-faire, de la formation de plus de 150 ingénieurs et techniciens brésiliens, et assistera Odebrecht dans la construction du site industriel de construction près de Rio de Janeiro« DCNS livre un tronçon de sous-marin au Brésil », Mer et Marine, 11 juin 2013..

En Inde, DCNS est, de facto, partenaire des chantiers publics MDL (Mazagon Dock Ltd) en l’absence d’autre acteur local capable de réaliser ce type d’opération. D’un montant initial de 3,6 G€, le programme P-75 prévoit la construction locale en ToT de 6 Scorpène.

A l’image de PROSUB, DCNS-Cherbourg est chargé de construire les équipements complexes intégrés aux bâtiments. Concomitamment, DCNS a ouvert une filiale indienne dans le domaine des services afin d’assurer la formation des équipes locales, le support technique et le contrôle qualité (équipements et procédés de fabrication).

En Malaisie, DCNS et son partenaire local Boustead ont fondé la JV Boustead DCNS Naval Corporation SDN BHD (49/51%) dédiée à la maintenance et au soutien opérationnel des 2 Scorpènes.

Enfin, au sein des pays qui envisagent de moderniser leur flotte, DCNS a noué, en amont, des partenariats stratégiques avec des chantiers locaux (SMW Gdynia, Pologne)« DCNS signe un accord de coopération avec les chantiers polonais SMW », Mer et Marine, 1er mars 2011.

Une offre export bénéficiant du savoir-faire des programmes nucléaires nationaux

Alors que ces deux dernières années, TKMS a proposé des designs visant à compléter sa gamme par le haut, DCNS voit son catalogue export uniquement structuré autour de l’offre Scorpène, et Scorpène MESMA (AIP). Pouvant apparaître limitée par comparaison à l’offre-export TKMS, le sous-marin Scorpène bénéficie selon Mer et Marine des retours d’expérience liés au développement des SNA et SNLE type Rubis et Le Triomphant« Scorpène : DCNS veut décrocher au moins deux nouveaux contrats », Mer et Marine, 10 décembre 2009 et « DCNS : Mise à flot et baptême du premier Scorpène pour la Malaisie », Mer et Marine, 25 octobre 2007.. Par ailleurs, face à la multiplication d’offres concurrentes portant sur des plateformes d’une taille plus conséquente (Type 216, KSS-III sud-coréen, S-80), voire d’offres d’entrée de gamme (Chang-Bogo sud-coréen, Type 209 turc, ou S-1000 italien), DCNS devrait présenter lors du Salon Euronaval 2014 son concept SMX Ocean de 4 700t« Video Preview: DCNS SMX OCEAN heavy diesel electric submarine (SSK) », Navy Recognition, 10 octobre 2014.. Pour Navy Recognition, à l’image du Scorpène dans les années 1990, ce design pourrait tirer profit des avancées technologiques issues du programme Barracuda, et bénéficier d’un spectre complet de capacités d’engagement (34 armes)Ibid.. Permettant de compléter son offre de sous-marins d’attaque conventionnels par le haut, le projet SMX Ocean viendrait alors se positionner en principal concurrent du Type 216 de TKMS.

Admiralty Shipyards (Russie)

Une offre export qui peine à se renouveler

L’offre des chantiers russes de l’Amirauté s’appuie essentiellement sur le Projet 636M (dénomination OTAN « Kilo »), dérivé du projet 877Op. Cit.. Lancé au début des années 1980, le Projet Kilo 877 a connu différentes évolutions, jusqu’au lancement en 2010 de sa variante 636.3 (636M à l’export). Après la chute de l’ex-URSS, l’industrie navale russe a pâti de près de 15 années de sous-financement, fragilisant sa capacité à mener à bien le développement de nouveaux programmes et à honorer ses contrats dans les temps« Les industries de défense », Le Courrier des pays de l'Est 6/ 2004 (n° 1046), p. 107-123..

Cherchant à se doter d’une 4ème génération de sous-marins d’attaque conventionnels (avec système AIP), la Russie a lancé, à la fin des années 1990, le prototype du Projet 677 (Lada), dont la version export est

l’Amur 1650. Faute de crédits, le projet a connu un retard de plus de 10 ansFiche du Projet 677 et du projet Amur 1650, Naval Technology.. D’après le décompte élaboré par Igor Delanoë, spécialiste de la flotte russe, les 2 unités commandées par Moscou ne sont toujours pas entrées en service actif« Moteurs anaérobie pour sous-marins: la Russie lance la production en série », RIA Novosti, 1er octobre 2014.. Dans le même temps, dans le cadre de son plan de modernisation, la Marine russe a fait le choix d’acquérir 6 nouvelles unités du Projet 636.3, laissant ainsi transparaître ses doutes quant aux performances du Projet Lada/Amur. Par ailleurs, au printemps 2014, la Russie a fait part de sa volonté de développer un sous-marin d’attaque conventionnel AIP de 5ème génération (Projet Kalina), ce qui pourrait appuyer la thèse d’un abandon du projet Lada« Russian Navy Unveils New Class of Submarines », RIA Novosti, 19 mars 2014..

Une stratégie « défensive » sur ses marchés historiques

Sur la période 2000-2014, le constructeur russe a vendu 18 sous-marins Kilo à la Chine (8), à l’Algérie (4) et au Vietnam (6). Bien que contrôlant 25% du marché mondial, Admiralty peine à concrétiser, y compris sur ses marchés historiques, une première vente de son Projet Amur 1650 (notamment proposé en Inde, en Chine et au Maroc). Si l’Indonésie et le Venezuela avaient un temps évoqué la possibilité d’acquérir des plateformes russes (Projet 636M), Admiralty n’est pas parvenu à sceller une vente et ainsi à élargir sa base clients. Au contraire, le groupe voit ses positions de plus en plus contestées sur ses marchés historiques (Inde, Egypte).

Malgré un constat d’érosion de ses parts de marché, le groupe public

russe paraît sur la défensive. Contrairement à ses concurrents européens, Admiralty ne semble pas avoir mené de programmes de compensations industrielles ou technologiques. Cette situation serait sur le point de changerPlusieurs sources spécialisées (reprenant probablement la presse chinoise) font état de l’acquisition de sous-marins Projet Lada par la Chine. Cette transaction serait assortie d’un important transfert de technologies. Les autorités russes n’ont pas confirmé ces informations. Pour en savoir plus : « Making Sense of Massive China-Russia Arms Deal », USNI News, mars 2013..

C’est ainsi que la Chine (1ere flotte de Kilo hors Russie, 12 unités) aurait négocié des transferts de technologies afin de produire une version dérivée du Projet 636 (probablement Type Yuan)Jane’s Fighting Ship 2012-2013 ; Fiche sous-marin Kilo sur le site de la FAS ; « Chinese fast developing advanced submarines », Taipei Times, décembre 2006.. Au Vietnam (6 unités, 2 G$), outre la formation des équipages« Vietnam’s Russian Restocking: Subs, Ships, Sukhois, and More », Defense Industry Daily, 28 août 2014., la Russie réaliserait également la construction d’un site offshore de maintenance, et assisterait Hanoï dans le cadre de la construction de la base navale de Cam Ranh BayIbid.. Enfin, en Algérie, malgré l’absence de ToT, une coopération semble s’être initiée sur la base du renforcement de la flotte algérienne de 2 à 6 sous-marins d’attaque conventionnels entre 1986 et 2016« L’Algérie fait commande de deux sous-marins russes « Varchavianka » de 3ème génération », Maghreb Emergent, juin 2014.. Ainsi, le quotidien Tout sur l’Algérie rapporte que la Russie a annoncé, le 5 juin 2014, qu’elle construira en Algérie un centre de maintenance permettant à la Marine algérienne d’effectuer ses IPER« L’Algérie veut se doter d’un centre de maintenance pour ses sous-marins », Tout sur l’Algérie, 5 juin 2014..

2ème cercle d’exportateurs : retrait temporaire contraint de Kockums et percée sud-coréenne

Kockums (Suède)

Un développement volontairement freiné par TKMS ?

Filiale de TKMS de 2000 à 2014,

Kockums a, sous l’impulsion du gouvernement suédois, été cédé en juillet 2014 au groupe SAAB AB pour environ 50 M$Cf. article Martin Lundmark en page 1 et « Kockums : the Repatriation of the Swedish Underwater Crown Jewel », Défense&Industrie, n°1, Fondation pour la Recherche Stratégique, juin 2014.. Peu présent sur les marchés export, le constructeur suédois représente cependant le partenaire historique des marines australienne (Classe Collins) et singapourienne (Classes Challenger et Archer). Sur la période 2000-2014, Kockums a ainsi capté 3% des parts de marché au niveau mondialOp. Cit. avec la vente, à Singapour, en 2005, de 2 Archer (ex-Classe Västergotland suédoise). Toutefois, depuis la vente de 6 sous-marins d’attaque conventionnels Type 471 à l’Australie en 1987 (produits sous licence par ASC), son offre export s’est limitée à des plateformes d’occasion. Pour Kockums, le projet A26, conçu pour être le prochain sous-marin d’attaque conventionnel AIP de la Marine suédoise, pourrait constituer sa prochaine offre à l’export. Cherchant à se positionner sur le marché singapourien (en proposant son design A26), Kockums aurait, selon le site suédois d’information The Local, été empêché par TKMS de soumettre une offre. Pour ce faire, le constructeur allemand aurait invoqué le manque d’ingénieurs qualifiés, avec les risques que cela implique en terme de retards« Germans look to sink Swedish sub maker », The Local, 15 octobre 2013..

Programme SEA 1000 : vers une coopération australo-suédoise ?

En Australie, dans la perspective du scénario portant sur une évolution de la Classe Collins (programme SEA1000), la DMO et le FMV ont annoncé, en juillet 2013, la conclusion d’un accord sur les droits de propriété intellectuelle du sous-marinCommuniqué de presse du MoD australien, 16 mai 2013.. Toutefois, des questions se posent quant aux capacités du suédois à gérer un projet aussi ambitieux, et aux clauses passées entre Stockholm et TKMS dans le cadre de la cession de Kockums au groupe SAAB AB.

DSME (Corée du Sud)

Un développement de compétences effectué en 20 ans

Le constructeur sud-coréen a fait son entrée dans le cercle des Etats producteurs et exportateurs en 2011, date à laquelle l’Indonésie a sélectionné l’offre Chang-Bogo (3 unités) pour environ 1,1 G$. Détenant désormais 4% du marché mondial (période 2000-2014)Op.Cit., DSME a acquis ses compétences en matière de conception auprès de TKMS par le biais des grands programmes nationaux KSS-1 (9 Type 209) et KSS-2 (9 Type 214). En effet, depuis la fin des années 1980, et avec le soutien du gouvernement sud-coréen, la montée en puissance de DSME (et de son concurrent national Hyundai Heavy Industries) a reposé en grande partie sur l’absorption de technologies et de savoir-faire dans le cadre d’accords ToT négociés avec TKMSFiche des capacités sous-marines de la Corée du Sud, Nuclear Threat Initiative (NTI) et fiche du programme KSS-2 sur le Site Global Security.. Régulière, son ascension s’est faite en 3 temps : assemblage sous licence à partir de la 2ème unité de 8 Type 209 (programme KSS-1), assemblage sous-licence dès la tête de série et intégration de 9 Type 214 (programme KSS-2), et conception en national avec assistance technique (programme KSS-3). Par ailleurs, dès le programme KSS-2, le développement des compétences sud-coréennes n’a pas seulement concerné la conception de la plateforme, mais s’est aussi porté sur la production de certains systèmes (contremesures, navigation).

Une offre encore incomplète à l’export

En dépit d’une progression rapide, son offre-export (Chang-Bogo) demeure encore incomplète. En effet, la BITD sud-coréenne n’est pas encore présente sur l’ensemble de la chaîne de valeur, contraignant DSME à se tourner, en partie, vers des électroniciens européens (Safran/Sagem, Indra)Communiqué de presse SAGEM du 18 novembre 2013 et « Indonesia selects radar ESM for Type 209 submarines », Journal of Electronic Defense, vol.36 issue 3, p26, mars 2013..

Au plan commercial, DSME se positionne sur le bas du segment et tend à adopter une stratégie de différenciation par les coûts. Dans le cadre du marché indonésien, la 3ème unité du programme sera produite localement via des ToT, par PT Pal. En parallèle, DSME assurera, en Corée du Sud, la formation de plus de 200 ingénieurs et techniciens indonésiens. Au plan technique, son offre Chang Bogo, basée sur le Type 209/1200 de TKMS, était notamment opposée à l’offre Type 209 du turc Golçuk (STM), pourtant officiellement soutenue par le constructeur allemandOp. Cit..

CSIC et CSOC (Chine)

Une offre export devant faire ses preuves

Hors cession de sous-marins Type 033 (copie de Romeo) à son allié nord-coréen dans les années 1970, la Chine a remporté sa première commande en 2013 auprès de son client historique bangladais« Chinese Sale of Submarines to Bangladesh », Burma Times, 18 février 2014.. D’après le quotidien Burma Times, cette opération effectuée par le groupe public CSIC, et estimée à 200 M$, concerne toutefois la vente de 2 sous-marins d’attaque conventionnels d’occasion Type 035G (Ming) de la PLANPeople’s Liberation Army Navy.. Obsolètes, ces Ming devraient connaître une refonte complète avant leur transfert définitif en 2019.

Aujourd’hui, l’offre export chinoise n’est pas incarnée par le Type 035G mais par le sous-marin d’attaque conventionnel Type S-20 (pouvant en option accueillir un système AIP) produit par CSOC. Dérivé du Type 039A/041 conçu pour la PLAN, ce sous-marin de 66m et 1 850t a été présenté lors du salon émirien IDEX 2013« Chinese Shipbuilder CSOC unveiled new Frigate, LHD and Submarine designs at IDEX 2013 », Navy Recognition, 4 mars 2013.. Malgré la volonté des autorités chinoises de se positionner sur les grands marchés internationaux, le cabinet IHS Jane’s indique que le S-20 n’intéresserait à ce jour que les clients historiques de Pékin (Pakistan, Bangladesh)« China, Pakistan set for submarine deal by end of year, say officials », Jane’s, 2 février 2014 et « Report: Pakistan to buy Yuan-class submarines », UPI, 14 février 2014..

Nouveaux compétiteurs : du marché domestique à l’international

Navantia (Espagne)

Programme S-80 : le chemin vers l’autonomie stratégique ?

Le programme de sous-marin d’attaque conventionnel AIP S-80 (71m et 2 200t), officialisé en 2005, est censé permettre à l’Espagne d’intégrer le cercle des Etats producteurs-exportateurs S’inspirant très fortement du Scorpène, le S-80 incarne la volonté espagnole de parvenir à une autonomie technologique et industrielle sur ce segment.

Commandé à 4 exemplaires en 2004, le coût du programme a, d’après El Confidencial, augmenté de 1,25x pour atteindre 2,2 G€. Très dépendant d’un client domestique fragilisé par une situation budgétaire difficile (budget défense en recul de –21% depuis 2009), Navantia accélère le déploiement de son offre à l’export afin de maintenir le plan de charge de ses chantiers. Positionnée sur le haut du segment, l’offre de Navantia cible notamment les marchés polonais, norvégien, indien et australien. Très proactif, Navantia a également proposé son sous-marin à des Etats n’ayant pas affiché officiellement une ambition de se doter d’une flotte sous-marine (Maroc)« Marruecos se interesa por el submarino S-80 », La Opinion de Murcia, 18 décembre 2013.

S-80 : un programme hispano-américain ?

En 2013, la presse espagnole a révélé que le programme accusait trois années de retard sur son calendrier initial. D’après Defense News, le S-80 a été victime d’un important défaut de conception, générant une surcharge de 75t« Navantia retrasa de nuevo la entrega del submarino S-80 por dificultades técnicas », El Confidencial, 7 mai 2013 et « Navantia Gets US Help To Fix Overweight Sub », Defense News, 5 juin 2013.. Le gouvernement espagnol a dû faire appel à des experts en provenance de l’US Navy et du groupe américain General Dynamics pour remédier au problème (révision du design).

En outre, faute de pouvoir s’appuyer sur des capacités industrielles nationales complètes (sur l’ensemble de la chaîne de valeur), le S-80 intègre de nombreux équipements américains, ou co-développés avec des industriels américains (AIP, CMS, sonars, mâts optroniques)Fiche du S-80, Naval Technology.. Dès lors, et en l’absence d’une offre américaine sur le segment des sous-marins d’attaque conventionnels, quid du rôle et de l’implication potentielle du gouvernement américain lors des futures compétitions internationales ?

Fincantieri (Italie)

Une alliance italo-russe fragilisée par la crise ukrainienne ?

Bien que nouvel entrant à l’export, Fincantieri est un concepteur-producteur historique de sous-marins (Type Toti en 1965 et Type 1081 en 1978). Ayant progressivement perdu ses compétences en matière de conception, contraignant l’Italie à acquérir 4 Type 212A allemands, Fincantieri s’est associé aux bureaux d’études russes de Rubin (concepteur des Kilo) afin de développer un projet de sous-marin d’attaque conventionnel AIP de 1 100t. Il semblerait que ce dernier soit aujourd’hui suspendu pour une durée indeterminée« Italy, Russia Freeze Joint Diesel Submarine Project », The Moscow Times, 25 juillet 2014.. D’après Oleg Bochkaryov, vice-président de la Commission militaro-industrielle du gouvernement russe, l’Italie aurait en effet refusé de poursuivre le programme en raison de la crise ukrainienne« Italy suspends participation in S1000 submarine project with Russia - official », Interfax, 4 août 2014..

Golçuk Naval Shipyard (STM) (Turquie)

Une offre export avalisée par TKMS

Le développement des capacités industrielles navales turques sur le segment des sous-marins semble adopter le même schéma qu’en Corée du Sud. Partenaire historique de TKMS, Golçuk a tiré profit des programmes successifs de la Marine turque pour capitaliser sur le savoir-faire transmis par TKMS lors de la vente des Type 209 (14 unités) et Type 214 (6 unités).

Alors que, d’après les autorités turques, la classe Cerbe (Type 214) sera la dernière achetée sur étagère, ce programme a montré une implication bien réelle des industriels turcs (customisation du CMS, système de liaison de données). En parallèle, Golçuk a également vu son rôle s’élargir à celui d’intégrateurOp. Cit..

Opérée avec le soutien de TKMS, cette montée en puissance a permis à Golçuk de pénétrer le marché export en proposant une offre Type 209 identique au design allemand. Contrairement à DSME, l’offre turque bénéficie du soutien du constructeur allemandOp. Cit.. Par conséquent, une telle alliance permettrait de servir la stratégie de TKMS, qui bénéficierait alors de la compétitivité-coût offerte par la main-d’œuvre turque et d’une production en zone dollar, ainsi que des ambitions à l’export d’Ankara.

Offre japonaise : vers un assouplissement de la Constitution ?

MHI et KHI (Japon)

Un positionnement de niche limitant les perspectives

Etat concepteur et producteur historique, le Japon dispose avec son Type Soryu du plus gros sous-marin d’attaque conventionnel AIP en service (84m, 2 900t). Au plan industriel, le Japon possède 2 groupes concepteurs-producteurs (MHI et KHI) qui se répartissent alternativement la charge de travail. Au plan capacitaire, la Marine japonaise est dotée de sous-marins dont le rythme de renouvellement rapide lui permet de mettre en œuvre des plateformes parmi les plus modernes. Par ailleurs, cette cadence de modernisation des plateformes acquises par la Marine japonaise pourrait alors permettre aux industriels de disposer de plan de charge élevé et de soutenir leur R&D navale.

Bloqué jusqu’ici à l’export en raison d’une Constitution contraignante, le gouvernement Abe a entrepris un assouplissement des règlementations. Alors que la situation économique du Japon est fragile, cette décision doit permettre d’atténuer l’impact sur l’industrie d’un budget de défense en baisse depuis dix ans. En matière de politique étrangère, les mesures prises par le gouvernement japonais participent également d’une dynamisation de la coopération bilatérale avec ses plus proches alliés. A ce titre, le Japon a opéré un rapprochement avec l’Australie, ouvrant la voie à une coopération technologique, voire à une acquisition de sous-marins SoryuBrendan Nicholson, « Japan asked to share submarine technology », The Australian, 7 décembre 2013.

DCNS

En 2013, le CA consolidé a clôturé à 3,4 G€ (+14% en glissement annuel), dont près de 40% générés à l’export. Alors que le carnet de commandes s’est maintenu autour de 14 G€ entre 2010 et 2012, l’exercice 2013 est en recul, accusant un repli de -9% en un an à 13,22 G€ (~3,9 années d’activités). En l’absence de contrats dimensionnant à l’export, hormis le marché saoudien LEX (maintenance et rénovation du programme Sawari I), les prises de commandes fermes continuent de diminuer (-67% depuis 2010), affichant leur plus bas niveau depuis 2007. Celles-ci ont atteint 2,27 G€ en 2013 (-10% en glissement annuel), ce qui, conjugué à l’augmentation du CA, a contribué à dégrader le book-to-bill (0,68 en 2013 VS 0,86 en 2012).

En matière de rentabilité, la marge opérationnelle a diminué à 5% du CA en 2013 (vs 7% en 2012) en raison de difficultés rencontrées par les activités nucléaires civiles. Malgré la stabilisation de ses coûts fixes à 183 M€ (en dépit d’une croissance de ses effectifs de +4% à 13 648 personnes), DCNS a été confronté à une hausse de ses principaux coûts variables (+19% à 2,8 G€).

Enfin, le groupe, très faiblement endetté (ratio dettes/capitaux propres de 4% en 2013), a dégagé, en 2013, une trésorerie de 624 M€ (+14% en un an), lui permettant de mener à bien ses opérations de croissance externe. Ainsi, au cours du dernier exercice fiscal, DCNS a finalisé l’acquisition de 59,7% de l’entreprise irlandaise OpenHydro pour 130 M€.

TKMS (groupe ThyssenKrupp)

Filiale du conglomérat ThyssenKrupp AG et 1er constructeur naval allemand, TKMS est dépendant des marchés export (~70% en moyenne). Présent sur les segments naval de surface et sous-marin, TKMS a vu son CA 2013 se redresser à 1,3 G€ M€ (+12% en glissement annuel) après un exercice 2012 en repli de -21% à 1,2 G€. L’activité du groupe repose essentiellement sur sa branche sous-marins d’attaque conventionnels, qui contrôle sur la période 2000-2014 près de 48% du marché mondial . En décembre 2013, son offre Type 218SG a été sélectionnée par Singapour dans le cadre d’un marché évalué à 1,1 G€ (2 sous-marins).

Alors que les prises de commandes se sont effondrées de

-90% à 364 M€ en 2013 (vs 3,6 G€ en 2012), le marché singapourien devrait contribuer à reconstituer un niveau d’activités jusqu’ici essentiellement maintenu par les programmes de frégates F125 (Allemagne), corvettes Meko A200 (Algérie), sous-marins Dolphin II (Israël), et programme de modernisation de sous-marins U-206A (Colombie).

Confrontée à une dette de 8,9 G€, représentant 7,3 fois son EBITDA 2013 (1,2 G€ M€), la maison-mère ThyssenKrupp AG, suite à une série d’investissements infructueux aux Etats-Unis et au Brésil (supérieur à 5 G€), tend à se recentrer sur son cœur de métier. Fragilisant l’équilibre financier du conglomérat, ce recentrage a impacté TKMS, qui a vu son activité civile cédée en 2012 au fonds britannique Star Capital Partners pour 4,7 G€.

Fincantieri

Après un exercice 2012 stable à 2,38 G€, consécutif à un repli de 18% de l’activité entre 2010 et 2011, le CA 2013 a progressé de +60% à 3,81 G€. Dans le même temps, son EBITDA a augmenté de +103%, clôturant l’année à 298 M€. Enfin, dans le domaine naval, Fincantieri a livré 7 bâtiments en 2013 contre 1 en 2012, tandis que son carnet de commandes consolidé a franchi le seuil des 8 G€ (+70% en un an).

Cette hausse résulte principalement de l’acquisition de l’acquisition du norvégien STX OSV (filiale du sud-coréen STX) pour 450 M€. Cette opération a permis au groupe italien de doubler de taille (> 20 000 employés), devenant ainsi le 1er acteur européen du secteur, et d’accroître son empreinte internationale (21 chantiers présents dans 7 pays sur 3 continents).

En matière de profitabilité, le groupe a vu sa marge opérationnelle s’améliorer de +1,8 pts de pourcentage à 5,5% en 2013 (EBIT : 209 M€), tandis que la rentabilité des capitaux propres (RoE) s’élève à 7% (vs 1,6% en 2012). Néanmoins, sur le plan financier, le rachat de STX OSV a contribué à dégrader son endettement de +251% en un an. Ainsi, la dette de Fincantieri s’élève désormais à 1,3 G€, soit près de 4,3 fois son EBITDA.

Navantia

Après avoir connu une croissance de +10% entre 2008 et 2010 (CA 1 586 M€), Navantia voit son CA se dégrader depuis 2011. En 3 ans, celui-ci s’est contracté de -55% à 710 M€ en 2013. En difficulté à l’export lors des exercices 2011 et 2012,, Navantia, historiquement dépendant de son marché domestique, a fait montre d’un fort activisme sur les marchés internationaux. Dès 2013, cela s’est traduit par la formulation de 137 offres dans 32 pays, contre 50 en 2012.

En dépit de la notification par la Turquie d’un marché d’environ 650 M€ (1 porte-hélicoptères Type Juan Carlos) et d’un accord (±200 M€) avec l’US Navy (MCO de 4 Destroyers type Arleigh Burke stationnant à Rota), l’activité a principalement été tirée par la modernisation de l’Armada espagnole (±70% du CA 2013). A ce titre, le programme de sous-marins S-80 génère à lui seul 34% des revenus, tandis que les programmes australiens et les activités MCO comptent respectivement pour 29% et 31% du CA.

Alors que son endettement est évalué à plus de 4 G€, les Navantia ne parvient toujours pas à être rentable, enregistrant, pour la 5e année consécutive, un résultat d’exploitation négatif (-60 M€ en 2013 vs -184 M€ en 2012).

Sources : Documents de référence 2013-2014, présentations investisseurs 2013-2014, rapport 2013 SEPI, Sites Internet entreprise