Sommaire du n°4 :

Après trois années consécutives de baisse liée à la réduction des budgets de défense en Europe et aux Etats-Unis, l’activité des principaux industriels du secteur aéronautique militaire a stagné en 2014.

A partir des données publiées par les entreprises (rapports annuels et documents de référence, rapports de la Security Exchange Commission, rapports financiers consolidés, présentations investisseurs), nous avons réalisé un panorama synthétique des performances économiques et financières 2014 d’un panel de 27 entreprises cotées, ou « Global Aerospace & Defence Index » (GADIX).

Global Aerospace & Defence IndeX (GADIX) : panel

Afin de dégager les grandes tendances et caractéristiques, les 27 entreprises du panel ont été ventilées en différents « sous-groupes » selon des critères liés à la localisation du siège social (Europe, Etats-Unis, Reste du Monde) et au positionnement dans la chaîne de valeur (maître d’œuvre, systémier / équipementier).

Selon la localisation du siège social, soit :

- Etats-Unis (11 entreprises)

- Europe (10 entreprises dont 3 françaises, 3 britanniques, 1 italienne, 1 suédoise, 1 norvégienne et 1 franco-germano-espagnole)

- Reste du Monde (4 entreprises dont 2 japonaises, 1 brésilienne, 1 singapourienne)

Selon leur positionnement dans la chaîne de valeur, soit :

- 13 entreprises regroupées dans la catégorie « Maître d’œuvre » (MO) : Airbus Group (AIR), BAE Systems (BAE), Boeing (BA), Dassault Aviation (AM), Embraer (ERJ), Finmeccanica (FNC), General Dynamics (GD), Kawasaki Heavy Industries (KHI), Lockheed Martin (LMT), Mitsubishi Heavy Industries (MHI), Northrop Grumman (NOC), Saab AB (SAAB) et Textron Inc. (TXT).

- 14 entreprises rattachées à la catégorie « Systémier / Equipementier » (Syst/EQ) : Cobham (COB), General Electric (GE), Harris Corp. (HRS), Honeywell (HON), Kongsberg (KOG),

L-3 Communications (L3), Orbital ATK (OATK), Raytheon (RTN), Rockwell Collins (COL), Rolls-Royce (RR), Safran (SAF), ST Engineering (ST ENG), Thales (HO) et UTC (UTC).

Compte tenu des contraintes d’accès et de transparence de l’information, les industriels chinois ne figurent pas dans ce panel, tandis que les données 2014 relatives aux acteurs russes demeurent trop incomplètes pour être exploitées.

26 indicateurs, 5 thématiques

Pour ce benchmark, 26 indicateurs ont été retenus et retraités, lesquels relèvent des cinq thématiques suivantes :

Performances financières

- Chiffre d’affaires (CA) consolidé

- Variation du CA n-1

- Part défense

- CA généré par les activités défense

- EBITDA (Earning Before Interest, Taxes, Depreciation and Amortization)

- Variation EBITDA n-1

- Résultat opérationnel

- Cash flow opérationnels

- Résultat net

- Book-to-bill (ratio entre les prises de commandes et le CA)

- Price-to-Research Ratio (ratio entre les investissements en R&D et la capitalisation boursière)

Liquidité

- Current Ratio (ratio de liquidité générale)

- Quick Ratio (ratio de liquidité réduite)

Endettement

- Debt-to-Equity (ratio dettes sur capitaux propres)

- Gearing ratio (ratio dettes nettes sur capitaux propres)

- Ratio d’autonomie financière (ratio des capitaux propres sur le total du bilan)

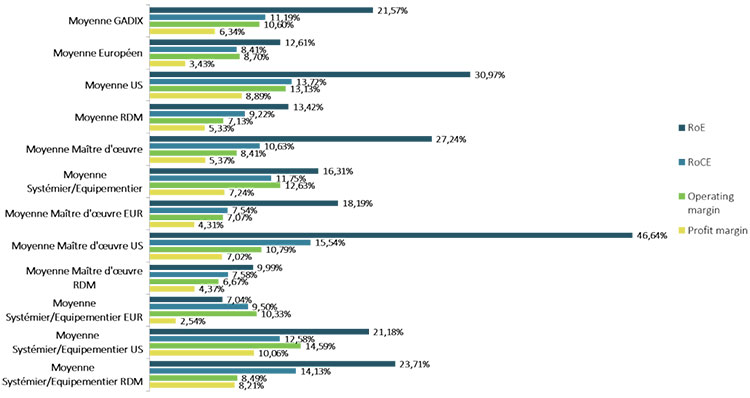

Rentabilité

- Return on Equity (rentabilité des capitaux propres)

- Return on Capital Employed (rentabilité des capitaux investis)

- Return on Assets (Rentabilité des actifs)

- Marge opérationnelle

- Marge nette

Rendement et valorisation du titre

- Variation du cours n-1

- PER (Price Earning Ratio)

- Dividend Yield (rendement du dividende)

- PayOut (taux de distribution des bénéfices)

- Dividend Cover (couverture du dividende)

Afin d’homogénéiser les résultats, ces données ont été retraitées en euro sur la base des taux de change annuels moyens 2014 (FX Top.com, dernière consultation le 1er juin 2015).

Performances financières : un exercice 2014 atone pour les acteurs européens

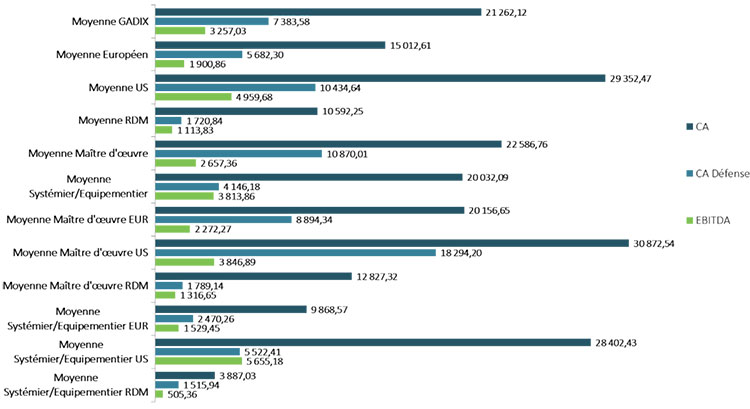

En 2014, le CA consolidé moyen des entreprises du panel GADIX a connu une faible progression de +1,27%, à

21 262 M€, tandis que le CA médian s’est situé à 14 663 M€. Alors que les industriels du groupe « Reste du monde » (KHI, MHI et Embraer) possèdent le CA moyen le plus faible du

GADIX, avec 10 592 M€, les acteurs européens, en dépit de la présence de leaders mondiaux, tels qu’Airbus Group ou BAE Systems, ont vu leur revenu moyen reculer de -1,04%, à 15 013 M€. Au sein du groupe « Europe », la moitié des entreprises a été confrontée à un repli de son CA, l’avionneur Dassault Aviation accusant le plus fort recul en glissement annuel, avec -19,87%.

Avec des performances hétérogènes, les acteurs américains ont enregistré une croissance moyenne de +1,44% en un an. Néanmoins, cette progression est principalement à mettre au crédit de Boeing (+4,78%) et Rockwell Collins (+11,29%), dont les activités ont été soutenues par la croissance du marché civil, et par le groupe multi-segments Textron Inc (+14,66%). Seconde plus forte hausse d’activité en 2014 après MHI (+18,40%), la croissance de Textron tient essentiellement au rachat de l’avionneur Beechcraft.

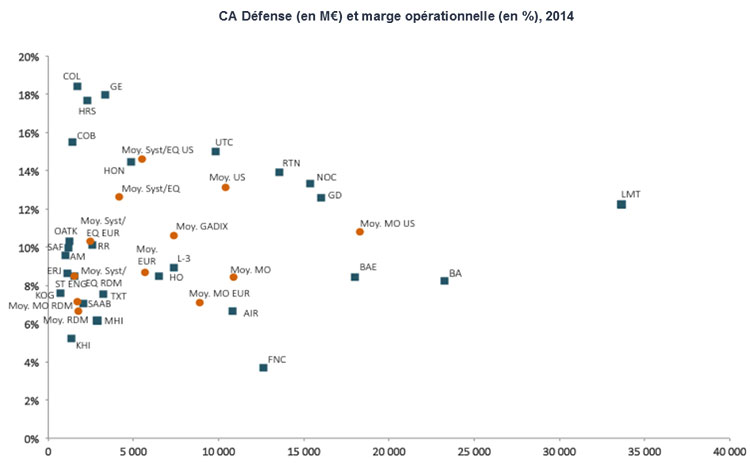

Historiquement très dépendants des marchés défense, les industriels américains tendent désormais à rééquilibrer leur mix. Ainsi, la part des revenus moyens générés par la défense ne représente plus que 52% contre 47% pour les acteurs européens et 22% pour les entreprises du « Reste du monde » (moyenne GADIX de 46%).

EBITDA et Cash Flow opérationnels : des rapports de 2 à 5 entre européens et américain

s

Alors que les CA défense moyens des acteurs européens et américains présentent des rapports de 1 à 2 (5 682 M€ vs US 10 434 M€), ce différentiel se situe entre 2 et 5 concernant l’EBITDA (2,5), les résultats opérationnels (3,6) et les Cash Flow opérationnels (4,4). En dépit d’une activité majoritairement réalisée en zone dollar, les industriels européens ont été impactés par la dégradation de l’euro face au dollar, notamment en raison d’une production encore très implantée en Europe. Particulièrement tangible chez les systémiers/équipementiers européens (EBITDA moyen de 1 529 M€ ;

-1,24% en un an), le différentiel s’est détérioré en un an pour atteindre 3,7. Principal responsable de ce repli, le britannique Rolls-Royce a vu son EBITDA fondre de 23,12%, à

2 805 Mds € en 2014 (plus forte baisse du GADIX).

A contrario, la situation au sein du groupe des MO apparaît plus équilibrée. En effet, les écarts n’y sont que de 1,7 tandis que l’EBITDA moyen s’élève à 2 273 M€ pour les acteurs européens contre 3 847 M€ pour les entreprises américaines. En outre, l’exercice 2014 a permis aux MO européens de réduire cet écart, au bénéfice d’une croissance moyenne plus forte (13,45% vs 11,60%). Toutefois, ce constat mérite d’être nuancé tant le profil des groupes américains est diversifié. En effet, hormis Boeing dont les activités aéronautiques génèrent l’essentiel de ses revenus, les autres MO américains détiennent des portefeuilles d’activités plus équilibrés.

Un niveau d’endettement critique pour les entreprises américaines ?

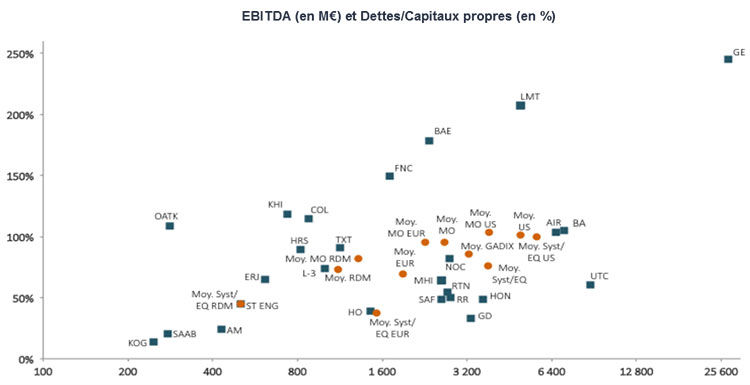

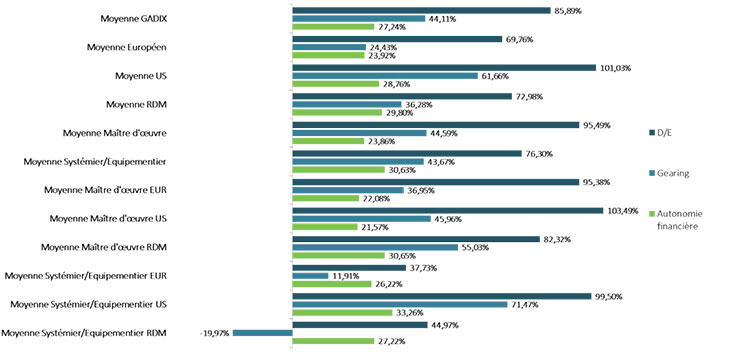

Avec un D/E moyen de 85,89%, les entreprises du GADIX apparaissent fortement endettées. Affichant des niveaux d’endettement plus élevés que leurs homologues européennes (69,76%), le panel des entreprises américaines (101,03%) voit General Electric et Lockheed Martin afficher une dette brute qui dépasse 200% des capitaux propres. Malgré leur importante trésorerie, ces deux entreprises ont un Gearing ratio supérieur à 150% (endettement net estimé à 245 Mds € pour GE et 5,6 Mds € pour LMT), une situation qui pourrait indiquer une potentielle future surchauffe. Néanmoins, General Electric et Lockheed Martin disposant de cash flow libres respectifs de 10,5 Mds € (GE) et 1,8 Mds € (LMT), leur situation financière demeure solide.

Par ailleurs, il convient de relever que les investisseurs continuent d’accorder leur confiance à GE et LMT. En effet, au printemps 2015, les marchés ont salué la décision de GE de se séparer de son activité bancaire (fortement touchée par la crise des subprimes) pour se recentrer sur son cœur de métier (rachat d’Alsthom engagé), tandis que la montée en puissance du programme F-35 devrait soutenir la croissance de Lockheed Martin. Enfin, ces niveaux élevés d’endettement doivent également être modérés en raison de l’adoption de programmes de rachat d’actions qui tirent profit de taux d’intérêts au plus bas depuis 2010 (taux directeurs de la FED à 0,25%).

Parmi les entreprises européennes, seul le conglomérat Finmeccanica (et dans une moindre mesure les britanniques Cobham et BAE Systems) affiche des signes de fragilité. Encore pénalisé par le rachat, en 2008, de l’américain DRS (~3,5 Mds €), censé lui ouvrir les portes du marché américain, Finmeccanica présente un D/E de 149,71% et un Gearing de 110,92%. Avec une dette brute évaluée à près de 5,8 Mds €, le conglomérat italien fait chuter la moyenne du D/E des MO européens (95,38% vs 103,49% pour les américains).

D’autre part, les industriels français possèdent des niveaux d’endettement très inférieurs aux moyennes observées dans le secteur. En effet, ces derniers sont près de deux fois moins élevés (~38%) que la moyenne GADIX, tandis qu’avec un taux de 29%, leur autonomie financière s’inscrit dans la tendance du secteur (moyenne GADIX 27,24%).

Systémiers / Equipementiers européens et américains : une santé financière contrastée

Contrairement à ce qui prévaut chez les MO, la santé financière des systémiers/équipementiers européens et américains est marquée par d’importantes différences. Si l’écart entre le

D/E des MO européens et américains n’est que de 8 pts de pourcentage, celui des systémiers /équipementiers atteint plus de 60 pts. S’établissant à 99,50% contre 37,73%, la moyenne des systémiers/équipementiers américains est toutefois fortement dégradée par le poids de General Electric dans l’échantillon. En effet, hors impact GE, ce niveau diminuerait de près de 20 points, pour afficher 78,73%.

Confrontés à la contraction des budgets de défense, les industriels du secteur ont, dans leur ensemble, fait preuve de résilience financière.