Sommaire du n°4 :

Article paru dans le dossier « Economie de la défense », RDN, mai 2015

Depuis plus de dix ans, le secteur industriel de la défense se caractérise par une forte stabilité du premier cercle des producteurs d'armement au niveau mondial. Suite aux grandes opérations de fusions-acquisitions menées aux Etats-Unis durant la décennie 90, et en Europe au tournant des années 2000, peu de mouvements d'ampleur (notamment horizontaux) ont été enregistrés depuis, hormis le rachat de TRW par Northrop Grumman en 2002, la création du groupe Safran suite à la fusion Snecma/Sagem en 2005, ou encore la reprise de Goodrich par United Technologies Corp. (UTC) en 2011. Aujourd'hui, nous retrouvons dans le TOP10 mondial"TOP 100 List 2013", Defense News, août 2014., et dans un ordre équivalent, les mêmes groupes américains qu'en 2001 (Lockheed Martin, Boeing, Raytheon, Northrop Grumman, General Dynamics, UTC). Par ailleurs, avec 45 entreprises américaines dans le Top100 mondialibidem, cette surreprésentation reflète le maintien à un point haut du marché américain de la défense, en dépit d'une contraction des commandes du DoD ces dernières années. Malgré tout, les leaders européens BAE Systems, Airbus Group (ex-EADS), Thales et Finmeccanica ont réussi à maintenir leur position aux côtés de ces grands primes américains, respectivement aux 3ème (un rang identique à celui de 2001), 7 ème, 9 ème et

10 ème rang mondial. 27 entreprises européennes font ainsi partie du Top100, les entreprises britanniquesRolls-Royce, Babcock International, Serco, Cobham, QinetiQ, Meggitt, GKN Aerospace, Chemring, Ultra Electronics., françaisesDCNS, Safran, Dassault Aviation, Nexter. et allemandesRheinmetall, KMW, Diehl BGT Defence. étant les plus représentées, emmenées notamment par le motoriste britannique Rolls-Royce, le groupe naval militaire français DCNS, le motoriste et équipementier aéronautique français Safran, le groupe britannique spécialisé dans les prestations de services supports à la défense Babcock International, l'entreprise allemande d'armement terrestre Rheinmetall Defence, ainsi que le groupe suédois Saab AB.

Afin d'appréhender le profil des principaux fournisseurs européens d'équipements de défense et services associés, nous avons constitué un panel de 32 entreprises (comprenant les 27 présentes dans le TOP100, MBDA, MTU Aeroengines, Navantia, OHB et TKMS), dont le siège social est localisé en Europe, et le positionnement dans la chaîne de valeur au niveau maître d'œuvre/intégrateur, systémier/équipementier rang 1, et motoriste. Ce panel fédère les acteurs industriels pivots des secteurs aérospatial civil et militaire, naval, armement terrestre et électronique de défense en Europe.

Panel : 32 fournisseurs européens d'équipements de défense

Airbus Group, MBDA, MTU Aeroengines, OHB, Diehl, Rheinmetall Defence, TKMS, KMW, Indra, Navantia, Patria, Dassault Aviation, Safran, Thales, DCNS, Nexter, Fincantieri, Finmeccanica, Nammo, Kongsberg, RUAG, SAAB AB, GKN, Cobham, Chemring, BAE Systems, Rolls-Royce, Ultra Electronics, Serco, QinetiQ, Meggitt, Babcock

Leur orientation défense, le degré de dépendance à la commande publique nationale, le poids du marché européen, leur présence sur les marchés grand export sont ici approchés sur la base des données communiquées dans leur rapport annuel 2013Voir également DGA/FRS, Calepin des entreprises internationales de défense, Edition 2014, 182 pages..

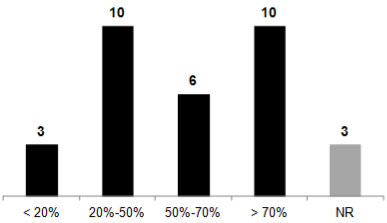

Défense vs civil

Une ventilation des ventes 2013 niveau groupe, entre la défense et le civil, met ainsi en exergue que 20 entreprises sur les 32 étudiéesDonnées non renseignées pour OHB, TKMS et Navantia. réalisent plus de 20% de leur chiffre d'affaires (CA) sur le marché de la défense. Parmi elles, 16 entreprises affichent une part supérieure à 50%, dont 10 au-delà des 70%. Aux deux extrêmes, les groupes les moins dépendants des commandes défense, donc les plus orientés vers le marché civil, relèvent tous du secteur aérospatial, qu'ils soient avionneur (Airbus Group, Dassault Aviation), motoriste (Safran, Rolls-Royce) ou équipementier/électronicien (Indra, Diehl, GKN Aerospace), quand les industriels les plus dépendants des marchés publics de défense ressortent des secteurs armement terrestre (Nexter, KMW, Chemring, Patria, Nammo), missiles tactiques (MBDA) et naval (DCNS).

Rappelons ici que parmi les grands groupes européens multi-segments, le britannique BAE Systems et le suédois Saab AB se situent dans une fourchette haute, avec respectivement 94% et 81% de leurs ventes réalisées sur le marché de la défense et de la sécurité, très supérieure donc à la part affichée par Thales (60%), Finmeccanica (50%) et Airbus Group (20%), aux activités ainsi plus équilibrées. Cependant, des évolutions sont à attendre, conséquences des revues stratégiques initiées ces deux derniers années par les maîtres d'œuvre européens, désireux d'améliorer leur compétitivité, par le biais d'une rationalisation interne mais surtout d'une cession des actifs non stratégiques ou trop éloignés du cœur de métier (par exemple, restructuration en cours de la branche nouvellement créée Defence&Space du groupe Airbus, cession par Finmeccanica des activités civiles Ansaldo Energia, Ansaldo Breda et Ansaldo STS). Cette adaptation du périmètre des activités se traduit également par des opérations de croissance externe (avec pour cibles privilégiées des PME), venant consolider des domaines historiques clés et/ou participer de la recherche de nouveaux relais de croissance, en particulier sur le marché de la sécurité (cybersécurité, systèmes de surveillance, etc.). Ces axes stratégiques sont susceptibles d'accentuer, à court et moyen terme, l'orientation défense/sécurité des entreprises concernées (avec une demande tirée par les besoins des clients gouvernementaux).

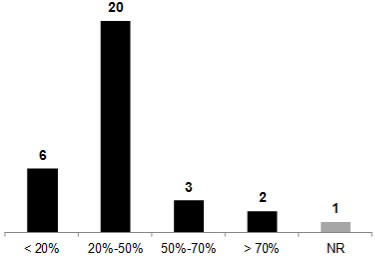

Degré de dépendance au marché domestique

Si la grande majorité des entreprises du panelDonnée non renseignée pour KMW. (26) affiche une part des ventes réalisées sur le marché domestique inférieure à 50%, 20 d'entre-elles se situent dans une fourchette 20%-50%, illustrant ainsi le poids toujours significatif du marché national, et l'importance du client étatique comme client de référence, même s'il tend à diminuer ces dernières années.

En 2013, le britannique Babcock International apparaît comme l'entreprise la plus dépendante de son marché domestique, à hauteur de 81% des ventes, résultat des contrats d'externalisation long terme remportés auprès du MoD sur les segments MCO et services supports (sur les segments terrestre et naval militaire, en particulier).

La forte orientation défense du CA va souvent de paire avec une dépendance marquée vis-à-vis des commandes nationales, comme l'illustre le positionnement du groupe français d'armement terrestre Nexter (76%), ou encore celui du missilier MBDA (> 60% ; marchés français et britannique), des groupes naval militaire français DCNS (62%) et espagnol Navantia (47%), ainsi que du suédois SAAB AB (41%). Les contraintes pesant sur les budgets nationaux d'équipement impactent ainsi plus fortement ces entreprises. Quand ces difficultés se doublent d'une exacerbation de la concurrence entre groupes européens à l'international, comme dans le secteur terrestre, l'heure est à la concentration des acteurs industriels (projet de rapprochement Nexter/KMW).

A contrario, les motoristes et équipementiers aéronautiques, ainsi que les munitionnaires, se caractérisent dans leur grande majorité par un portefeuille clients beaucoup plus internationalisé (< 30% des ventes réalisées sur le marché domestique).

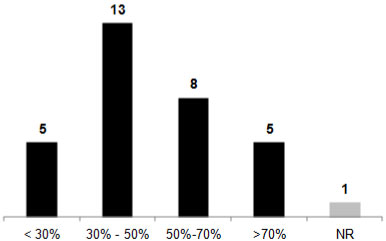

Poids du marché européen

Il transparaît du cumul des parts CA Marché domestique et CA Autres Europe, que pour 21 entreprises, le marché européen représente la première destination des ventes en 2013 (affichant une part >35%). Avec 36% de son CA 2013 réalisés en Zone Europe, Airbus Group apparaît au final très en deçà de la part des ventes affichée par les groupes français Safran (45%) et Thales (60%), italien Finmeccanica (57%), ou encore suédois Saab AB (61%). Ajoutons que les entreprises allemandes font également parties des fournisseurs les plus liés au marché européen (Diehl >49%, Rheinmetall Defence 60%, TKMS 61%, ou encore OHB 99%), tout comme le suisse RUAG (83%). Si le marché britannique apparaît aujourd'hui comme le plus attractif et le plus ouvert à la concurrence, l'ambition affichée par la Pologne dans le domaine de la défense et de l'armement ouvre également d'importantes perspectives de marché.

Ce constat d'un poids encore significatif du marché européen donne une résonnance toute particulière à l'enjeu d'une mise en œuvre cohérente et harmonisée de la directive 2009/81/CEConsidérant 2, Directive 2009/81/CE du Parlement européen et du Conseil du 13 juillet 2009 relative à la coordination des procédures de passation de certains marchés de travaux, de fournitures et de services par des pouvoirs adjudicateurs ou entités adjudicatrices dans les domaines de la défense et de la sécurité, JO L216, 20.8.2009. par l'ensemble des Etats membres de l'Union européenne (EMUE). Entrée en vigueur le 21 août 2009, et transposée en droit national dans la totalité des Etats membres au début du second semestre 2013, cette directive vise une harmonisation des procédures de passation des marchés publics de défense et de sécurité, participant ainsi de "l’établissement progressif d’un marché européen des équipements de défense" considéré "comme indispensable au renforcement de la Base industrielle et technologique de défense européenne". Or, à ce jour, ce nouveau régime apparaît être appliquée de manière incomplète, sélective voire partielle, par les EMUE, une situation instable à l'origine de nouvelles distorsions de marché et d'une mise à l'épreuve du principe de réciprocité.

Dynamique export

Avec 27 entreprises sur les 32 étudiées montrant une part des ventes réalisées hors marché domestique supérieure à 50% du CA global, la dynamique export (Autres Europe et Grand Export) est à mettre clairement du côté des fournisseurs européens, si nous les comparons à leurs concurrents américains, toujours à ce jour très dépendants des commandes du DoD.

Hors marché européen, quid de la pénétration des marchés grand export ? En 2013, 18 entreprises du panel font état d'un CA hors Europe > 50%. En termes de cibles, la conquête des marchés Amérique du Nord est principalement le fait des entreprises britanniques, qui comptent pour 6 d'entre-elles le marché américain comme première destination de leurs ventes (Cobham 45% ; Ultra Electronics 44% ; Chemring 43% ; BAE Systems 40% ; GKN 30% ; Rolls Royce 29%) ou seconde (QinetiQ ; 42% vs 49 % sur le marché domestique). BAE Systems doit largement sa place de n°3 mondial à sa stratégie réussie d’expansion de ses activités outre-Atlantique, multipliant acquisitions, prises de participation et coopérations avec les Primes américains, sur les marchés électronique de défense (dont cyber) et armement terrestre. Bénéficiant de la relation spéciale Royaume-Uni/Etats-Unis, la reprise de deux fournisseurs de premier rang du DoD, United Defense Industries et Armor Holdings, en 2005 et en 2007, aura permis à BAE Systems de franchir un nouveau cap et de monter dans la chaîne de valeur. En 2013, le groupe se caractérise par une dépendance marquée vis-à-vis du marché américain de la défense, à hauteur de 40% du CA (et 37.300 salariés) contre 21% des ventes réalisées sur le marché britannique (et 34.800 salariés).

L'allemand MTU Aeroengines (70% de ses ventes 2013), les norvégiens Nammo (38%) et Kongsberg (22%), le français Safran (32% vs 22% en France) et le conglomérat italien Finmeccanica (23 %, vs 18% sur le marché italien) affichent également une part des ventes substantielle sur cette zone. Toutefois, très fortement endetté depuis le rachat du groupe américain DRS Technologies (et des ventes décevantes), Finmeccanica a décidé en mars 2015 de céder une partie des actifs, avant un potentiel désengagement. Si Airbus Group et Thales peinent toujours autant à monter en puissance outre-Atlantique, avec respectivement 15% et 10% de leur CA 2013, ces derniers apparaissent parmi les 15 entreprises européennes faisant état de ventes réalisées en zone Asie-Pacifique cette année là. C'est ainsi qu'Airbus Group peut se targuer d'une première position, avec une part de 33% du CA 2013 (tirée par les ventes dans le domaine aéronautique civil), devant l'allemand TKMS (32%), le norvégien Kongsberg (25%), le britannique Rolls Royce (23%), le suédois Saab AB (22%), et les groupes français Thales (19%) et Safran (17%). En dehors de Rolls Royce, les entreprises britanniques, au premier rang desquelles BAE Systems, semblent nettement en difficultés sur cette zone export, pourtant ciblée comme prioritaire depuis de nombreuses années (présence en Australie suite au rachat de Tenix Defense en 2008, mais échecs successifs en Inde).

Ajoutons que 9 entreprises du panel communiquent sur des ventes 2013 réalisées en zone Afrique/Moyen Orient (avec en tête BAE Systems ; 22% du CA, liés au projet Salam), contre 5 en Amérique latine (principalement l'espagnol Indra Sistemas et le suédois Saab AB). Toutefois, la transparence de l'information dans le domaine export n'est pas de mise aujourd'hui. Dans le cadre de leur rapport annuel, 9 entreprises ne communiquent pas de données détaillées concernant la ventilation du CA par zones géographiques quand 15 supplémentaires usent de l'item peu descriptif "Autres".

En phase de restructuration de leurs activités et tendus vers l'export, les principaux fournisseurs européens d'équipements de défense font montre d'orientations stratégiques désormais sous-tendues par des logiques industrielles et commerciales proches de celles des entreprises du secteur civil (une mutation accélérée pour les fournisseurs jouissant d'une double présence historique sur les marchés civil et défense). Ces derniers se départissent ainsi d'activités, situations et autres pratiques héritées des premiers mouvements de concentration initiés au tournant des années 2000 et orchestrés par les gouvernements. De plus, 75% du panel des entreprises européennes étudiées sont aujourd'hui cotées en bourse, et comptent parmi leurs actionnaires des investisseurs institutionnels, demandant la mise en œuvre d'un mode de gouvernance de type actionnarial. La valeur de l'entreprise est ainsi davantage jugée à l'aune de l'adoption d'un ensemble de pratiques de "gouvernement d'entreprise" censé contribuer à améliorer la gestion interne et donc les performances (identification et partage des responsabilités, maîtrise des risques, contrôle, transparence informationnelle, etc.), une pression des actionnaires qui n'est pas étrangère aux réformes de gouvernance et aux réorientations stratégiques initiées ces deux dernières années par les principaux maîtres d'œuvre, systémiers/équipementiers et motoristes du secteur industriel européen de la défense.

Bibliographie indicative

DGA/FRS, Calepin des entreprises internationales de défense, Edition 2014, 182 pages

Hartley Keith, Lundmark Martin, Masson Hélène, Mölling Christian, Soloch Krzysztof, « Defining the European Defence Technological and Industrial Base: Debates & Dilemmas (I) », Note de la FRS, 26 juillet 2013, 12 pages

Hartley Keith, « The Arms Industry, Procurement and Industrial Policies » in Chapter 33, Handbook of Defence Economics, Volume 2, Editors: Sandler T. et Hartley K., North-Holland, 2007

Masson Hélène, Martin Kévin, « La directive 2009/81/CE : d’hésitants premiers pas », Défense&Industries n°3, mars 2015, pp.7-11

Masson Hélène, Industries de défense européennes et pratiques de gouvernement d’entreprise, Collection Recherche&Documents FRS, janvier 2009, 77 pages